Міністерство освіти і науки України

Національний університет кораблебудування

імені адмірала Макарова

Кафедра фінансів

Курсова робота

з фінансового менеджменту

Тема: Планування бюджету фірми й операційний

аналіз її діяльності

Виконала:

студентка гр. 5447

Дубовик Н.О.

Перевірила:

Воробйова І.А.

Миколаїв 2006

ЗМІСТ

Вступ…………………………………………………………….………..

……….4

1.

Планування

бюджету фірми……………………….…….……….5

1.1.

План

збуту…………………………………………………..… ……….6

1.2.

Графік

очікуваних надходжень коштів…………………. …………..7

1.3.

Виробничий

план………………………………………….…… ………8

1.4.

Кошторис

прямих витрат на оплату праці……………………………12

1.5.

Кошторис

загальнозаводських накладних витрат……………………12

1.6.

Кошторис

товарно-матеріальних запасів на кінець періоду…………14

1.7.

Кошторис

торгових і адміністративних витрат. ………………………14

1.8.

Касовий

план…………………………………………………………….16

1.9.

Прогнозний

звіт про прибутки і збитки………………………………..18

1.10. Прогнозний балансовий

звіт…………………………………………….19

2.

Операційний

аналіз виробничо-господарської діяльності

фірми…………………………………………………………… …….21

2.1. Розрахунок маржинального прибутку

і беззбитковості

підприємства…………………………………………………………… ……21

2.2. Розрахунок запасу фінансової

міцності…………………………… ……24

2.3. Розрахунок ефекту операційного

важеля й аналіз його

динаміки………………………………………………………………… ……25

2.4.

Аналіз

чутливості фінансових результатів комерційної

діяльності до змін ціни і структури витрат……………………………….27

3.

Аналіз

фінансового стану фірми…………………………….……..34

3.1.

Аналіз

показників ліквідності підприємства…………………………….34

3.2.

Аналіз

коефіцієнтів ділової активності…………………………….…….38

3.3.

Аналіз

показників рентабельності………………………………….…….41

3.4.

Аналіз

коефіцієнтів платоспроможності (чи показників

структури капіталу). …………………………………………………….…….44

Висновки……………………………………………………….……….….……47

Список використаних джерел…………………………………………..…..….53

Додатки

ВСТУП

Новий складний етап

формування ринкової економіки в нашій країні породив потребу в навчанні як

практиків бізнесу, так і студентів вузів фінансовому менеджменту — науці

управління фінансами підприємства, направленої на досягнення його стратегічних

і тактичних цілей. Останні ж є індивідуальними для кожного суб’єкта, що

господарює. Підприємства в складних умовах податкового клімату й інфляції

можуть мати різноманітні інтереси в питаннях регулювання маси і динаміки

прибутку, дивідендної політики, але багато аспектів діяльності підприємства

розв’язуються за допомогою універсальних методів, напрацьованих світовою

ринковою цивілізацією й об’єднаних у науці фінансового менеджменту в струнку і

корисну в практичному відношенні систему.

Задачами курсової роботи

є закріплення теоретичних знань, отриманих студентами в процесі вивчення

названих дисциплін, а також придбання практичних навичок самостійного рішення

практичних задач по управлінню фінансами підприємства з метою оптимізації

результатів його виробничо-господарської діяльності. Вихідні дані видаються

кожному студенту індивідуально. Здача закінченої роботи керівнику та її захист

проводиться в терміни, встановлені у завданні на виконання курсової роботи.

РОЗДІЛ 1. ПЛАНУВАННЯ БЮДЖЕТУ ФІРМИ

Річним фінансовим планом компанії є її бюджет, що

служить як інструментом планування, так і контролю.

Бюджет компанії

класифікується за двома основними категоріями:

1.

поточним бюджетом;

2.

фінансовим бюджетом.

Поточний бюджет

складається з:

1.

плану збуту;

2.

виробничого плану;

3.

кошторису прямих витрат на матеріали;

4.

кошторису прямих витрат на оплату праці;

5.

кошторису загальнозаводських накладних витрат;

6.

кошторису торгових і адміністративних витрат;

7.

прогнозного звіту про прибутки і збитки.

Фінансовий бюджет

компанії складається з:

1.

касового плану (плану надходжень і виплат);

2.

прогнозного балансового звіту.

Основними етапами

підготовки бюджету фірми є:

1.

підготовка прогнозу продажу;

2.

визначення очікуваного обсягу виробництва;

3.

розрахунок виробничих витрат і експлуатаційних витрат;

4.

визначення руху коштів та інших фінансових показників;

5.

упорядкування планованих фінансових звітів.

Для планування бюджету на

наступний 2006 рік фірма складає Балансовий звіт фірми за 2005 рік (табл.1.1.):

|

Таблиця 1.1. Балансовий звіт фірми від 31.12.2005 року

|

| Активи |

Сума, грн. |

Пасиви і акціонерний капітал |

Сума, грн. |

| 1. Оборотні кошти |

1. Короткострокові зобов’язання |

| 1.1. Грошові кошти |

2000,00 |

1.1 Розрахунки до оплати |

2100,00 |

1.2 Дебіторська

заборгованість |

7989,00 |

1.2 Податок, що підлягає

оплаті |

3600,00 |

1.3.

Матеріальні запаси |

285,00 |

2. Разом

короткострокових зобов’язань (п. 1.1 + п.1.2) |

5700,00 |

1.4. Товарні

запаси (готова продукція) |

4968,00 |

3. Власний

капітал |

2. Разом

оборотних коштів |

15242,00 |

3.1. Звичайні

акції |

50000,00 |

3. Основні

засоби |

3.2.

Нерозподілений прибуток |

39542,00 |

| 3.1. Земля |

30000,00 |

4. Разом

власного капіталу (п.3.1 + п.3.2) |

89542,00 |

3.2. Будинки й

устаткування |

100000,00 |

5. Разом

зобов’язань і власного капіталу (п.2 + п.4) |

95242,00 |

3.3.

Накопичений знос |

50000,00 |

4. Разом

основні засоби |

80000,00 |

5. Разом

активів (п.2 + п.4) |

95242,00 |

1.1. План збуту

Відправною крапкою при

підготовці головного бюджету є план збуту (табл.1.2). Від цього плану залежать

вісі інші частини бюджету. Він визначає всі наступні розділи бюджету і показує

кількість та вартість одиниць продукції, які планує реалізувати фірма на

протязі планового року.

Таблиця 1.2. План збуту

фірми на рік, що закінчується 31 грудня 2006 року |

| Показники |

1-й квартал |

2-й квартал |

3-й квартал |

4-й квартал |

Всього |

1. Очікувані продажі (в одиницях виробах) (вихідні

дані) |

795,00 |

742,00 |

901,00 |

848,00 |

3286,00 |

| 2. Ціна продажу одиниці виробу, грн |

74,20 |

74,20 |

74,20 |

74,20 |

74,20 |

| 3. Загальний обсяг продажу (п.2 х п.1), грн |

58989,00 |

55056,40 |

66854,20 |

62921,60 |

243821,20 |

Отже МП „Альфа” на

майбутній 2006 рік планує загальний обсяг продажу продукції 243821,20 грн.

1.2. Графік очікуваних надходжень коштів

В доповнення до плану

збуту розробляється графік очікуваних надходжень грошових коштів від покупців

(табл.1.3). Сума очікуваних надходжень залежить від прийнятої на фірмі системи

розрахунків з покупцями. Тому під час його розрахунку необхідно враховувати

такі дані:

квартал, у якому

очікується одержання загального залишку дебіторської заборгованості за 2005

рік;

частку продажів (60%),

заплановану до оплати в кварталі продажу і наступних кварталів (35%) (додаток

А);

частку (решта 5%)

безнадійних до одержання боргів, що виключається з продажу кожного кварталу

(додаток А).

|

Таблиця 1.3. Графік очікуваних надходжень грошових коштів

|

| Показники |

1-й квартал |

2-й квартал |

3-й квартал |

4-й квартал |

Всього |

1. Дебіторська забортованість на 31.12.2003 року (із

балансу 2003 р. — вихідні дані) |

7989,00 |

7989,00 |

| 2. Продажі 1-го кварталу (див. Табл. 1) |

35393,40 |

20646,15 |

56039,55 |

| 3. Продажі 2-го кварталу (див. Табл. 1) |

33033,84 |

19269,74 |

52303,58 |

| 4. Продажі 3-го кварталу (див. Табл. 1) |

40112,52 |

23398,97 |

63511,49 |

| 5. Продажі 4-го кварталу (див. Табл. 1) |

37752,96 |

37752,96 |

| 6. Загальні надходження грошових коштів |

43382,40 |

53679,99 |

59382,26 |

61151,93 |

217596,58 |

1.3. Виробничий план

Після розробки плану

збуту розробляється виробничий план, який визначає кількість одиниць виробу,

які необхідно виготовити щоб забезпечити загальну потребу фірми в готових

виробах (табл.1.4). Загальна потреба в готових виробах фірми повинна покрити

дві сторони потреб:

1. забезпечити

кількість готових виробів для реалізації згідно з планом збуту;

2. сформувати запаси

готової продукції на кінець кожного кварталу.

При визначенні кількості

виробів, які підлягають виготовленню, з загальної потреби треба відняти запаси,

які вже є на фірмі на кінець кожного кварталу.

|

Таблиця 1.4. Виробничий план фірми на рік, що закінчується 31

грудня 2006 року

|

| Показники |

1-й квартал |

2-й квартал |

3-й квартал |

4-й квартал |

Всього |

| 1. Заплановані продажі (із плану збуту) |

795,00 |

742,00 |

901,00 |

848,00 |

3286,00 |

| 2. Бажаний запас готової продукції на кінець року * |

74,20 |

90,10 |

84,80 |

100,00 |

100,00 |

| 3. Загальна потреба в виробах (п.1 + п.2) |

869,20 |

832,10 |

985,80 |

948,00 |

3386,00 |

| 4. Запас готової продукції на початок періоду *** |

138,00 |

74,20 |

90,10 |

84,80 |

138,00 |

5. Кількість одиниць,які підлягають виготовленню

(п.3 — п.4) |

731,20 |

757,90 |

895,70 |

863,20 |

3248,00 |

* замовлення на кінець

кожного кварталу складає 10% від потреби наступного кварталу;

** орієнтовна оцінка;

*** запас на початок

кожного кварталу дорівнює запасу на кінець попереднього кварталу;

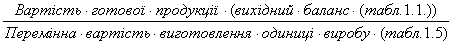

**** із балансового звіту

за попередній 2005 рік, запас готової продукції на початок 1-го кварталу

розраховується наступним чином:

.

.

Таблиця 1.5. Розрахунок

перемінної вартості виготовлення одиниці виробу |

| Показники |

Ціна за одиницю |

Кількість одиниці |

Всього, грн |

1. Основні виробниці матеріали (із кошторису витрат

на матеріали) |

3 грн. |

2 кг. |

6,00 |

| 2. Витрати праці (на 1 вироб, із вихідних двних) |

3 грн. |

6 год. |

18,00 |

| 3. Перемінна ставка накладних витрат |

2 грн./год. |

6 год. |

12,00 |

| 4. Загальна перемінна вартість виготовлення |

´ |

´ |

36,00 |

од.

од.

Отже, обсяг виробництва готових виробів за

рік повинен скласти 3286,00 од.

Після того, як

підрахований обсяг виробництва, повинен бути складений кошторис витрат на

матеріали, що потрібні для виробництва (табл.1.6).

Кошторис прямих витрат на

матеріали визначає кількість і вартість матеріалів, які підлягають закупівлі з

метою забезпечення загальної потреби фірми в виробничих матеріалах.

Загальна потреба в

матеріалах складається з двох частин:

1. матеріали для

виробництва;

2. формування

необхідних запасів.

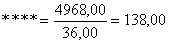

При цьому при визначенні

кількості матеріалів, які підлягають закупівлі, з загальної потреби необхідно

вийняти запаси, які вже є на фірмі на початок кожного періоду:

.

.

|

Таблиця 1.6. Кошторис прямих витрат на матеріали на рік, що

закінчується 31 грудня 2006 року

|

| Показники |

1-й квартал |

2-й квартал |

3-й квартал |

4-й квартал |

Всього |

| 1. Підлягає виготовленню, одиниць виробів |

731,20 |

757,90 |

895,70 |

863,20 |

3248,00 |

| 2. Потреба в матеріалі на одиницю виробу, кг |

2,00 |

2,00 |

2,00 |

2,00 |

2,00 |

| 3. Потреба в матеріалах для виробництва (п.1 ´ п.2) |

1462,40 |

1515,80 |

1791,40 |

1726,40 |

6496,00 |

| 4. Бажаний запас матеріалів на кінець періоду * |

151,58 |

179,14 |

172,64 |

190,00 |

190,00 |

| 5. Загальна потреба в матеріалі (п.3 + п.4) |

1613,98 |

1694,94 |

1964,04 |

1916,40 |

6686,00 |

| 6. Запас матеріалу на початок періоду *** |

95,00 |

151,58 |

179,14 |

172,64 |

95,00 |

| 7. Матеріали, що підлягають закупівлі (п.5 — п.6) |

1518,98 |

1543,36 |

1784,90 |

1743,76 |

6591,00 |

| 8. Ціна одиниці мктеріалу, грн |

3,00 |

3,00 |

3,00 |

3,00 |

3,00 |

| 9. Вартість закупівлі матеріалів (п.8 х п.7) |

4556,94 |

4630,08 |

5354,70 |

5231,28 |

19773,00 |

* бажаний запас на кінець

кварталу складає 10% від потреби наступного кварталу;

** орієнтовна оцінка;

*** дорівнює запасу на

кінець попереднього кварталу;

**** = 285 (матеріальні

запаси з вихідного балансу за 2005 рік (табл.1.1.)) / 3 (ціна одиниці матеріалу

(додаток А)) = 95,00 кг.

В доповнення до кошторису

прямих витрат на матеріали розробляється графік очікуваних виплат грошових

коштів за матеріали (табл.1.7):

|

Таблиця 1.7. Графік очікуваних виплат грошових коштів за

матеріали

|

| Показники |

1-й квартал |

2-й квартал |

3-й квартал |

4-й квартал |

Всього |

1. Розрахунки до оплати на 31.12.2003 року (із

балансового звіту на 2003 р.) |

2100,00 |

2100,00 |

2. Закупівлі 1-го квартату (із кошторису витрат на

матеріаіи) |

2278,47 |

2278,47 |

4556,94 |

3. Закупівлі 2-го кварталу (із кошторису витрат на

матеріали) |

2315,04 |

2315,04 |

4630,08 |

4. Закупівлі 3-го кварталу (із кошторису витрат на

матеріали) |

2677,35 |

2677,35 |

5354,70 |

5. Закупівлі 4-го кварталу (із кошторису витрат на

матеріали) |

2615,64 |

2615,64 |

| 6. Разом виплат (п.1 +…+ п.5) |

4378,47 |

4593,51 |

4992,39 |

5292,99 |

19257,36 |

Сума щоквартальних виплат

залежить від прийнятої на фірмі системи розрахунків з постачальниками. На МП

„Альфа” ця система така:

·

50% виплат сплачується в кварталі, в якому проведено закупку

·

Наступні 50% сплачуються в наступному кварталі

1.4. Кошторис прямих

витрат на оплату праці

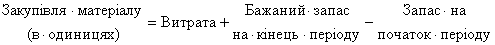

Виробничий план фірми є

основою для підготовки кошторису витрат на оплату праці (табл.1.8):

.

.

|

Таблиця 1.8. Кошторис прямих витрат на оплату праці на 2006 рік

|

| Показники |

1-й квартал |

2-й квартал |

3-й квартал |

4-й квартал |

Всього |

1. Підлягає виготовленню, одиниць виробів (із

виробничого плану) |

731,20 |

757,90 |

895,70 |

863,20 |

3248,00 |

2. Прямі витрати праці в годинах на одиницю виробу

(трудомісткість), год. |

6,00 |

6,00 |

6,00 |

6,00 |

6,00 |

| 3. Разом годин (п.1 х п.2) |

4387,20 |

4547,40 |

5374,20 |

5179,20 |

19488,00 |

| 4. Вартість прямих витрат праці в годину, грн. |

3,00 |

3,00 |

3,00 |

3,00 |

3,00 |

| 5. Загальна вартість прямих витрат праці (п.4 х п.З) |

13161,60 |

13642,20 |

16122,60 |

15537,60 |

58464,00 |

1.5. Кошторис

загальнозаводських накладних витрат

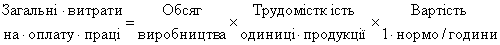

Наступним етапом у

підготовці бюджету фірми є розробка кошторису загальнозаводських витрат

(табл.1.9.).

Кошторис

загальнозаводських накладних витрат – це перелік усіх загальнозаводських

витрат, крім прямих витрат на матеріали й оплату праці. Він поділяється на дві

частини:

1. змінні

загальновиробничі витрати: допоміжні матеріали, зарплата допоміжних робітників,

змінна частина палива та енергії, обслуговування виробничого процесу. Сума змін

загальновиробничих витрат визначається ставкою накладних витрат(сума всіх

загальновиробничих витрат / загальна кількість відпрацьованих годин);

2. постійні

загальновиробничі витрати: амортизація, страхування, зарплата заводоуправління

цеху, постійна частина палива та енергії.

Проте, при підготовці

плану надходжень і виплат (касового плану) амортизація не потребує витрат

коштів, і таким чином, відраховується з кошторису загальнозаводських накладних

витрат у процесі визначення грошових виплат по кошторису загальнозаводських

накладних витрат.

При підготовці кошторису

загальнозаводських накладних витрат необхідно враховувати такі вихідні дані:

загальну суму планових

загальнозаводських витрат і їхній розподіл по кварталах (табл.1.8.);

розмір перемінної ставки

накладних витрат на годину прямих витрат на оплату праці (додаток А);

суму амортизаційних

відрахувань і їхній розподіл протягом року (додаток А);

квартал, у якому

відбуваються виплати щодо загальнозаводських накладних витрат, яких зазнало

підприємство (виплати покриваються у тому кварталі, в якому їх зазнало

підприємство).

|

Таблиця 1.9. Кошторис загальновиробничих витрат

|

| Показники |

1-й квартал |

2-й квартал |

3-й квартал |

4-й квартал |

Всього |

| 1. Заплановані прямі витрати праці, годин |

4387,20 |

4547,40 |

5374,20 |

5179,20 |

19488,00 |

| 2. Перемінна ставка накладних витрат, грн |

2,00 |

2,00 |

2,00 |

2,00 |

2,00 |

3. Плановані перемінні накладні витрати (п.1 х

п.2) |

8774,40 |

9094,80 |

10748,40 |

10358,40 |

38976,00 |

| 4. Плановані постійні накладні витрати |

3000,00 |

3000,00 |

3000,00 |

3000,00 |

12000,00 |

| 5. Загальні планові накладні витрати (п.З + п.4) |

11774,40 |

12094,80 |

13748,40 |

13358,40 |

50976,00 |

| 6. Амортизація |

2850,00 |

2850,00 |

2850,00 |

2850,00 |

11400,00 |

| 7. Виплати коштів по накладних витратах (п.5 — п.6) |

8924,40 |

9244,80 |

10898,40 |

10508,40 |

39576,00 |

1.6. Кошторис

товарно-матеріальних запасів на кінець періоду

Необхідним елементом для

подальших фінансових розрахунків є підготовка кошторису товарно-матеріальних

запасів на кінець періоду (табл.1.10).

Він визначає вартість

запасів основних матеріалів та готової продукції, які залишаються на складі

фірми на кінець планового року

|

Таблиця 1.10. Кошторис

товарно-матеріальних запасів на кінець періоду

|

| Показники |

Ціна за одиницю, грн. |

Кількість одиниць, кг. |

Всього |

1. Основні виробничі матеріали (запас на

кінець періоду з кошторису витрат на матеріали), кг |

3,00 |

190,00 |

570,00 |

2. Готові вироби, одиниць (запас на

кінець періоду із плану виробництва) |

36,00 |

100,00 |

3600,00 |

1.7. Кошторис торгових і

адміністративних витрат

Витрати, яких зазнала

фірма в процесі реалізації продукції й організації бізнесу, розраховуються при

підготовці кошторису торгових і адміністративних витрат (табл.1.11). Всі

витрати в цьому кошторисі поділяються на дві частини:

1. змінні торгові,

які залежать від обсягу реалізації продукції;

2. постійні торгові

і адміністративні, які не залежать від обсягу реалізації.

|

Таблиця 1.11. Кошторис торгових і

адміністративних витрат на рік, що закінчується 31 грудня 2006 року

|

| Показники |

1-й квартал |

2-й квартал |

3-й квартал |

4-й квартал |

Всього |

1. Очікуваний продаж в одиницях

(вихідні дані) |

795,00 |

742,00 |

901,00 |

848,00 |

3286,00 |

2. Перемінні торгові й

адміністративні витрати на одиницю продукції (вихідні дані) (включають

комісійні агентів по збуту, відвантаженню і постачанню) |

3,20 |

3,20 |

3,20 |

3,20 |

3,20 |

| 3. Прогнозні витрати (п.1 х п.2) |

2544,00 |

2374,40 |

2883,20 |

2713,60 |

10515,20 |

4. Постійні торгові й адміністративні

витрати, у т.ч. (вихідні дані): |

12750,00 |

9950,00 |

11150,00 |

9950,00 |

43800,00 |

| 4.1. Реклама |

1100,00 |

1100,00 |

1100,00 |

1100,00 |

4400,00 |

| 4.2. Страхування |

2800,00 |

2800,00 |

| 4.3. Платня службовців |

8500,00 |

8500,00 |

8500,00 |

8500,00 |

34000,00 |

| 4.4. Оренда |

350,00 |

350,00 |

350,00 |

350,00 |

1400,00 |

| 4.5 Податки та збори |

1200,00 |

1200,00 |

5. Загальні прогнозні торгові й

адміністративні витрати (п.З + п.4) |

15294,00 |

12324,40 |

14033,20 |

12663,60 |

54315,20 |

1.8. Касовий план

Розрахунок очікуваних

притоків та відтоків грошових коштів фірми проводиться у касовому плані, в

якому виявляється надлишок або дефіцит грошових коштів, що допомагає фірмі

підтримувати запас грошових коштів стосовно потреб (табл.1.12).

Касовий план звичайно

складається з 4-х головних розділів:

1.

розділ надходжень – включає касовий залишок на початок кожного

кварталу, надходження від покупців та всі інші надходження, заплановані у

графіку очікуваних надходжень при плані збуту;

2.

розділ виплат –включає суму всіх виплат за всіма витратними

кошторисами, а саме кошторис основних матераалів, прямих витрат на оплату

праці, загальновиробничих витрат, торгових і адміністративних витрат. Крім

цього цей розділ включає всі заплановані майбутні витрати відповідно плана

розвитку підприємства

3.

розділ надлишків або дефіциту грошових коштів, порівнює суму

запланованих надходжень і виплат. В разі перевищення надходжень над виплатами

фірма має надлишок, а в разі перевищення виплат над надходженнями у фірми

дефіцит грошових коштів. Сума цього дефіциту повинна бути покрита додатковим

фінансуванням(короткострокові кредити). Сума кредиту повинна компенсувати

існуючий дефіцит грошових коштів, а також забезпечити мінімальний касовий

залишок, який планує підтримувати фірма на кінець кожного кварталу. Сума

кредита = дефіцит + касовий залишок. Якщо касовий залишок не достатній в сумі

2000грн. і більше, то беремо кредит;

4.

фінансовий розділ – показує суми необхідних додаткових кредитів (в

разі наявності дефіциту), а також виплату % за користування кредитом і

послідовність погашення боргів. На прикінці касового плану визначається касовий

залишок на кінець року, який повинен співпасти з касовим залишком на кінець 4

кварталу.

|

Таблиця 1.12. Касовий план фірми на

2006 рік

|

| Показники |

1-й квартал |

2-й квартал |

3-й квартал |

4-й квартал |

Всього |

1. Касовий залишок на початок

періоду * |

2000.00** |

2023.93 |

2099.1 |

10684.77 |

2000.00 |

2. Надходження:

надходження від покупців (з графіка очікуваних надходжень) |

43382.40 |

53679.99 |

59382.26 |

61151.93 |

217596.58 |

3. Разом коштів у

наявності (п. 1 + п.2) |

45382.40 |

55703.92 |

61481.36 |

71836.7 |

219596.58 |

| 4. Виплати: |

4.1. Основні виробничі

матеріали (із кошторису на матеріали) |

4378.47 |

4593.51 |

4992.39 |

5292.99 |

19257.36 |

4.2. Праця виробничих

робітників (кошторис витрат на оплату праці) |

13161.60 |

13642.20 |

16122.60 |

15537.60 |

58464.00 |

4.3. Загальнозаводські

накладні витрати (кошторис загальнозаводських накладних витрат) |

8924.40 |

9244.80 |

10898.40 |

10508.40 |

39576.00 |

4.4. Торгові й

адміністративні витрати (кошторис) |

15294.00 |

12324.40 |

14033.20 |

12663.60 |

54315.20 |

4.5. Закупівля устаткування

(вихідні дані) |

15500.00 |

15500.00 |

| 4.6. Податок |

3600.00 |

3600.00 |

| 5. Разом виплат |

45358.47 |

55304.91 |

46046.59 |

44002.59 |

190712.56 |

6. Надлишки (дефіцит)

коштів (п.3 — п.5) |

23.93 |

399.01 |

15434.77 |

27834.02 |

28884.02 |

| 7. Фінансування: |

4000.00 |

| 7.1. Кредитування |

2000.00 |

2000.00 |

4000.00 |

| 7.2. Погашення боргів |

4000.00 |

1050.00 |

| 7.3. Відсоток за кредит |

300.00 |

750.00 |

1050.00 |

| 8. Разом фінансування |

2000.00 |

1700.00 |

4750.00 |

9. Касовий залишок на

кінець періоду |

2023,93 |

2099.1 |

10684.77 |

27834.02

|

27834.02

|

* дорівнює касовому

залишку на кінець попереднього кварталу;

** з вихідного балансу за

2005 (табл.1.1.);

1.9. Прогнозний звіт про

прибутки і збитки

Прогнозний звіт про

прибутки і збитки зводить воєдино плановані перспективні оцінки різноманітних

позицій прибутків і витрат за бюджетний період (табл.1.13).

Таблиця 1.13.

Прогнозний звіт про прибутки і збитки фірми за 2005рік |

| Показники |

Джерело інформації |

Сума |

1. Продажі

(кількість одиниць х ціна одиниці) |

План збуту (табл.1.2.) |

243821,20 |

| 2. ЗВ: |

2.1. Перемінна

вартість продажів (кількість одиниць х перемінна вартість виготовлення) |

План виробництва

(табл.1.4.) |

118296.00 |

2.2. Перемінні

торгові й адміністративні витрати |

Кошторис торгових і

адміністративних витрат (табл.1.11.) |

10515.20 |

3. Разом

перемінні витрати (п.2.1 + п.2.2) |

128811,20 |

4. Маржинальний

прибуток (п.1 — п.3) |

115010.00 |

5. Постійні

витрати: кошторис загальнозаводських накладних витрат |

5.1.

Загальнозаводські накладні витрати |

12000.00 |

5.2. Торгові й

адміністративні витрати |

Кошторис торгових і

адміністративних витрат (табл.1.11.) |

43800.00 |

6. Разом

постійні витрати (5.1 + 5.2) |

55800,00 |

7. Чистий

виробничий прибуток (п.4 — п.6) |

59210.00 |

8. Витрати на

виплату відсотків |

Касовий план (табл.1.12.) |

1050.00 |

9. Прибуток до

оподаткування (п.7 — п.8) |

58160.00 |

10. Податок на

прибуток |

14540.00 |

11. Чистий

прибуток (п. 9 — п. 10) |

43620.00 |

1.10. Прогнозний

балансовий звіт

З метою контролю всіх

планів на майбутній період і визначення перспективних джерел фінансування

складається прогнозний Балансовий звіт на 2006 рік шляхом коригування

балансового звіту за попередній рік (табл.1.1) з урахуванням планованих видів

діяльності (табл.1.14).

|

Таблиця 14. Прогнозний балансовий

звіт фірми на 31.12.2004 року

|

| Активи |

Сума, грн |

Пасиви й акціонерний капітал |

Сума, грн |

| 1. Оборотні кошти |

1. Короткострокові

зобов’язання |

| 1.1. Грошові кошти |

27834,02 |

1.1. Рахунки до оплати |

2615.64 |

1.2. Дебіторська

заборгованість |

34213.62 |

1.2. Податок, що

підлягає оплаті |

14540.00 |

| 1.3. Матеріальні запаси |

570.00 |

2. Разом

короткострокових зобов’язань (п. 1.1 + п. 1.2) |

17155.64 |

1.4. Запаси готових

виробів |

3600.00 |

3. Власний капітал |

2. Разом оборотних

коштів |

66217.64 |

3.1. Звичайні акції |

50000.00 |

| 3. Основні засоби |

3.2. Нерозподілений

прибуток |

83162.00 |

| 3.1. Земля |

30000.00 |

4. Разом власного

капіталу (п.3.1 + п.3.2) |

133162.00 |

3.2. Будинки й

устаткування |

115500.00 |

5. Разом зобов’язань і

власного капіталу (п.2 + п.4) |

150317.64

|

| 3.3. Накопичений знос |

61400.00 |

4. Разом основні засоби

(п.3.1 + п.3.2. — п.3.3) |

84100.00 |

5. Разом активів (п.2 +

п.4) |

150317.64

|

Пояснення до розрахунків

наведені в додатку Б.

РОЗДІЛ ІІ. ОПЕРАЦІЙНИЙ АНАЛІЗ

ВИРОБНИЧО-ГОСПОДАРСЬКОЇ ДІЯЛЬНОСТІ ФІРМИ

2.1. Розрахунок маржинального прибутку і

беззбитковості підприємства.

Одним із самих простих і

ефективних методів фінансового аналізу з метою оперативного і стратегічного

планування є операційний аналіз, що називається також аналізом беззбитковості

або аналізом „Витрати – Обсяг – Прибуток” („Costs – Volume – Profit” – CVP), що

відслідковує залежність фінансових результатів бізнесу від витрат і обсягів

виробництва (збуту).

Операційний аналіз є

засобом пошуку найбільш вигідних комбінацій між перемінними витратами на одиницю

продукції, постійними витратами, ціною й обсягом продажів. Тому він базується

на поділі витрат на постійні (у короткостроковому періоді в цілому не

змінюються зі зміною обсягу виробництва) і перемінні (змінюються у цілому прямо

пропорційно змінам обсягу виробництва продукції).

Оскільки операційний

аналіз потребує розподілу витрат на перемінні і постійні, при аналітичних

розрахунках необхідно відокремлювати одні витрати від інших за допомогою

проміжного фінансового результату діяльності підприємства. Цей результат

прийнято називати валовою маржою (або маржинальним прибутком, або сумою

покриття, або результатом від реалізації після відшкодування перемінних

витрат). Валова маржа визначається за формулою:

МД = В – ЗВ ,

(1)

де  — маржинальний прибуток

— маржинальний прибуток

(валова маржа);

В- виручка від реалізації продукції;

ЗВ- змінні витрати.

В = ЗВ + ПВ + П,

(2)

де ПВ — постійні витрати;

П- прибуток.

З формули (2) випливає:

МД = ПВ + П. (3)

З формули (3) можна

побачити головну ціль фінансового менеджменту: максимізація валової маржі,

оскільки саме вона є джерелом покриття постійних витрат і формування прибутку.

Отже, головне в діяльності будь-якого підприємства, щоб валової маржі вистачало

не тільки на покриття постійних витрат, але й лишалось на формування прибутку.

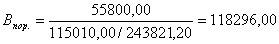

Маржинальний дохід МП

„Альфа” дорівнює:

МД = 243821,20 –

128811,20 = 115010,00грн. (табл.1.13.),

або:

МД = 55800,00 + 59210,00

= 115010,00грн. (табл.1.13.).

Операційний аналіз

називають аналізом беззбитковості, оскільки він дозволяє визначити таку суму

або кількість продажів, при якій виручка дорівнює витратам, тобто бізнес не

несе збитків, але не має і прибутку. Ця точка обсягу продажів називається

точкою беззбитковості. У ній валової маржі в точності вистачає на покриття

постійних витрат, а прибуток дорівнює нулю (рис.2.1.).

П = В – ЗВ – ПВ = 0; (4)

П = КбЦ – КбЗВ1

– ПВ = 0, (5)

де Кб — кількість одиниць товару в точці

беззбитковості;

ЗВ1— змінні витрати на одиницю виробу;

Ц1— ціна одиниці виробу.

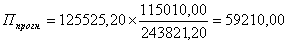

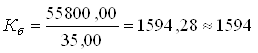

Маржинальний прибуток на

одиницю продукції (МД1):

МД1 =

Ц — ЗВ або МД1 = ПВ + Подиниці

.

МД1 = 74,2 –

39,2 = 35 грн. (128811,20 / 3286,00 = 39,20).

Через те, що у критичній

точці (точці беззбитковості) прибуток = 0, тобто:

МД1Кб = ПВ + 0,

то кількість одиниць

продукції у точці беззбитковості:

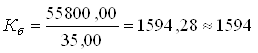

Кб = ПВ / МД1. (6)  од.

од.

Формула (6) справедлива, коли мова йде

про єдиний вид товару. Але якщо передбачається випускати декілька видів

товарів, то розрахунок обсягу виробництва, що забезпечує беззбитковість,

наприклад товару №1, здійснюється за формулою, що враховує частку цього товару

(питома вага) у загальній виручці від реалізації і постійних витрат, що

припадає на цей товар:

Кб = ПВ*Часткатов№1у заг.

Виручці / (Цтов№1 – ЗВтов№1). (7)

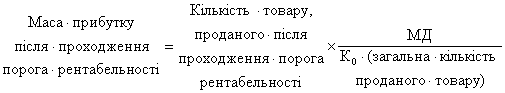

Для визначення маси

прибутку після проходження порогу рентабельності, достатньо помножити кількість

товару, проданого понад граничний обсяг виробництва, на питомий розмір валової

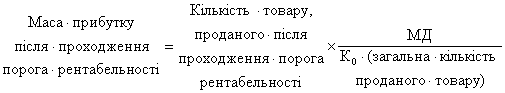

маржі, що „сидить” у кожній одиниці проданого товару:

. (8)

. (8)

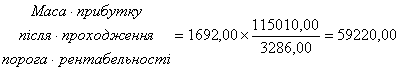

Кількість товару,

проданого після проходження порога рентабельності = 3286,00 – 1594,00 = 1692,00

од.

грн.

грн.

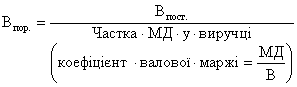

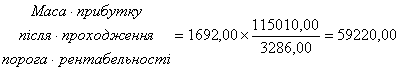

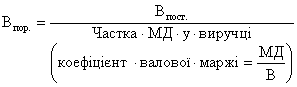

Обсяг граничної виручки

(тобто поріг рентабельності в грошовому виразі) розраховується так:

. (9)

. (9)

грн.

грн.

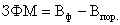

2.2. Розрахунок запасу

фінансової міцності

Різниця між досягнутою

фактичною виручкою від реалізації і граничною виручкою являє собою запас

фінансової міцності підприємства:

, (10)

, (10)

де  — запас фінансової міцності;

— запас фінансової міцності;

— фактична виручка;

— фактична виручка;

— порогова виручка.

— порогова виручка.

грн.

грн.

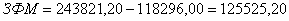

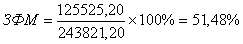

Або у відсотках до

виручки від реалізації:

. (11)

. (11)

.

.

Отже, фірма може знизити

свою виручку на 51,48% не попадаючи при цьому в зону збитків.

Чим вище поріг

рентабельності, тим складніше підприємцю його переступити, щоб вижити. Зниження

порога рентабельності можна домогтися нарощуванням валової маржі (підвищуючи

ціну або обсяг реалізації, знижуючи перемінні витрати), або скороченням

постійних витрат.

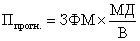

Прогнозований прибуток

розраховується множенням запасу фінансової міцності на коефіцієнт валової

маржі:

,

,

(12)

де  — частка МД у виручці.

— частка МД у виручці.

грн.

грн.

2.3. Розрахунок ефекту

операційного важеля й аналіз його динаміки

Дія операційного

(виробничого) важеля виявляється в тому, що будь-яка зміна виручки від

реалізації завжди породжує більш сильну зміну прибутку. Сила впливу

операційного важеля (СВОВ) показує, скільки відсотків зміни прибутку дає кожний

відсоток зміни виручки, і розраховується відношенням валової маржі до прибутку:

(13)

(13)

де  — перемінні витрати одиниці товару;

— перемінні витрати одиниці товару;

— кількість одиниць товару;

— кількість одиниць товару;

— ціна одиниці товару.

— ціна одиниці товару.

Сулу впливу операційного

важеля можна розрахувати іншим способом:

. (14)

. (14)

.

.

Тобто прибуток фірми

змінюється у 1,942 разів скоріше порівняно з виручкою.

Також СВОВ показує

ступінь підприємницького ризику, оскільки чим більше ефект операційного важеля,

тим вище підприємницький ризик. На МП „Альфа” ступінь підприємницького ризику

незначний, про що свідчить величина СВОВ (1,942).

У табл.2.1. поданий

порядок розрахунку маржинального прибутку і поетапного проведення операційного

аналізу до 10% зміни виручки.

Таблиця 2.1. Порядок розрахунку

маржинального прибутку і поетапного проведення операційного аналізу до 10%

зміни виручки |

| Показник |

Вихідне положення |

Зростання виручки на 10% |

Зниження виручки на 10% |

| 1. Виручка від реалізації |

243821,20 |

268203,32 |

219439,08 |

| 2. Мінус: Перемінні витрати: |

128811,20 |

141692,32 |

115930,08 |

| 2.1. Перемінна вартість продажів |

118296,00 |

130125,60 |

106466,40 |

2.2. Перемінні торгові й

адміністративні витрати |

10515,20 |

11566,72 |

9463,68 |

| 3. Валова маржа (маржинальний прибуток) =В — ПВ |

115010,00 |

126511,00 |

103509,00 |

| 4. Мінус: Постійні витрати: |

55800,00 |

55800,00 |

55800,00 |

| 5. Прибуток П = МД — Пост.В |

59210,00 |

70711,00 |

47709,00 |

| 6. Коефіцієнт валової маржі |

0,4717 |

0,4717 |

0,4717 |

7. Коефіцієнт валової маржі у відсотках. Процент

валової маржі |

47,17% |

47,17% |

47,17% |

| 8. Поріг рентабельності |

118296,00 |

118296,00 |

118296,00 |

9. Запас фінансової міцності: виручка від реалізації

— поріг рентабельності |

125525,20 |

149907,32 |

101143,08 |

10. Прибуток: запас фінансової міцності

х коефіцієнт валової маржі |

59210,00 |

70711,00 |

47709,00 |

| 11. Сила впливу операційного важеля |

1,942 |

1,789 |

2,170 |

* = 243821,20 ´ 1,1 = 268203,32 грн.;

** = 243821,2 ´ 0,9 = 219439,08 грн.;

*** = 128811,20 ´ 1,1 = 141692,32 грн.;

***** = 128811,20 ´ 0,9 = 115930,08 грн.

На підставі проведеного операційного

аналізу можна зробити висновок, що зростання виручки на 10% приводить до

збільшення запасу фінансової міцності підприємства (з 125525,20 до 149907,32

грн.) та зниження ступеня його ризику (з 1,942 до 1,789). При падінні виручки

на 10% навпаки запас фінансової міцності падає (з 125525,20 до 101143,08 грн.),

а ступінь ризику росте (з 1,942 до 2,170).

2.4. Аналіз чутливості фінансових результатів

комерційної діяльності до зміни ціни і структури витрат

У реальному житті часто

виникають ситуації, що впливають на кінцевий фінансовий результат діяльності

(зміна ціни, обсягу, перемінних, постійних витрат). З цією метою менеджерами

використовується аналіз чутливості.

Аналіз чутливості дає

відповідь на 2 питання:

1.

як зміниться прибуток, якщо буде змінюватися один з показників

структури витрат:

— ціна;

— змінні витрати;

— постійні витрати;

2.

на скільки можна змінити обсяг реалізації, щоб прибуток лишався

незмінним за умови зміни одного з показників структури витрат.

В основі аналізу

чутливості лежить розрахунок обсягу реалізації (К0), що забезпечить

постійний результат (постійну суму прибутку) при зміні одного з показників

виробництва або реалізації продукції (основних елементів операційного важеля).

Для цього використовують наступні формули:

1. при зміні ЗВ:

(15)

(15)

2. при зміні

постійних витрат:

; (16)

; (16)

3. при зміні ціни

реалізації:

. (17)

. (17)

Алгоритм проведення

аналізу чутливості при 10% зміні основних елементів операційного важеля

(табл.2.2.).

Обсяг виробництва = 3286

од.;

Ціна одного виробу =

74,20 грн.;

ЗВ= 39,20 грн./од.;

ПВ = 55800,00 грн.

Таблиця 2.2.

Звіт про фінансові результати у вихідному положенні |

| Показники |

Всього, грн. |

Частка в

виручкі |

1. Виручка від

реалізації (3286 ´ 74,20) |

243821,20 |

1 |

| 2. ЗВ (39,20 ´ 3286) |

128811,20 |

0,5283 |

3. Маржинальний прибуток

(п.1 — п.2) |

115010,00 |

0,4717 |

| 4. ПВ |

55800,00 |

0,2288 |

| 5. Прибуток (п.3 — п.4) |

59210,00 |

0,2428 |

Оцінимо 10% збільшення

ціни шляхом відповіді на два питання:

1. як при цьому

зміниться прибуток?

2. при якому обсязі

реалізації можна зберегти старий прибуток при новій ціні?

При 10% збільшенні нова

ціна складе:

74,20 + 0,1 ´ 74,20 = 81,62

грн.

Тоді фінансові результати

матимуть вигляд (табл.2.3.):

Таблиця 2.3.

Звіт про фінансові результати при новій ціні |

| Показники |

Всього, грн. |

Частка в виручкі |

1. Виручка від

реалізації (3286 ´ 81,62) |

268203,32 |

1 |

| 2. ЗВ (39,20 ´ 3286) |

128811,2 |

0,4802 |

3. Маржинальний прибуток

(п.1 — п.2) |

139392,12 |

0,5197 |

| 4. ПВ |

55800,00 |

0,2080 |

| 5. Прибуток (п.3 — п.4) |

83592,12 |

0,3117 |

Таким чином, у результаті

10% збільшення ціни зміна прибутку складе:

.

.

Тобто при збільшенні ціни

на 10% прибуток зросте на 41,18%.

Визначимо при якому

обсязі реалізації можна одержати старий прибуток (59210,00 грн.) при новій

ціні. Для цього використовуємо формулу (17):

од.

од.

Це означає, що для

досягнення незмінного прибутку потрібно за новою ціною реалізувати 2954 одиниць

продукції.

,

,

тобто фірмі потрібно на

17,50% скоротити обсяг реалізації, щоб зберегти старий прибуток.

Результати аналізу

чутливості при 10% збільшенні ціни наведені у табл.2.4.:

Таблиця 2.4.

Зведена таблиця аналізу чутливості до 10% збільшення ціни |

| Показники |

Первісний обсяг = 3286

од. |

Обсяг, що забезпечує

старий прибуток = 2711 од. |

| Всього, грн. |

Частка |

Всього, грн. |

Частка |

1. Виручка від

реалізації (К ´ 81,62) |

268203,32 |

1,00 |

221271,82 |

1,00 |

2. Перемінні

витрати (39,20 ´ К) |

128811,20 |

0,480 |

106271,2 |

0,480 |

3. Маржинальний прибуток

(п.1 — п.2) |

139392,12 |

0,520 |

115000,62 |

0,520 |

| 4. Постійні витрати |

55800,00 |

0,208 |

55800,00 |

0,252 |

| 5. Прибуток (п.3 — п.4) |

83592,12 |

0,312 |

59200,62 |

0,266 |

Оцінимо 10% зменшення

постійних витрат.

Нові постійні витрати =

55800,00 – 55800,00 ´ 0,1 = 50220,00 грн.

Фінансові результати за

новими постійними витратами складуть (табл.2.5.):

Таблиця 2.5.

Звіт про фінансові результати при нових постійних витратах |

| Показники |

Всього, грн. |

Частка в виручкі |

1. Виручка від

реалізації (3286 ´ 74,20) |

243821,20 |

1 |

2. Перемінні

витрати (39,20 ´ 3286) |

128811,20 |

0,5283 |

3. Маржинальний прибуток

(п.1 — п.2) |

115010,00 |

0,4717 |

| 4. Постійні витрати |

50220,00 |

0,2060 |

| 5. Прибуток (п.3 — п.4) |

64790 |

0,2657 |

У результаті 10% зменшення

постійних витрат зміна прибутку складе:

.

.

Визначимо при якому

обсязі реалізації можна одержати старий прибуток (59210,00 грн.) при нових

постійних витратах. Для цього використовуємо формулу (16).

грн.

грн.

од.

од.

Це означає, що для

досягнення незмінного прибутку потрібно за нових постійних витрат реалізувати

3397 одиниць продукції.

.

.

Таблиця 2.6.

Зведена таблиця аналізу чутливості до 10% зниження постійних витрат |

| Показники |

Первісний обсяг = 3286

од. |

Обсяг, що забезпечує

старий прибуток = 3127 од |

| Всього, грн. |

Частка |

Всього, грн. |

Частка |

1. Виручка від

реалізації (К ´ 74,20) |

243821,20 |

1,00 |

232023,4 |

1,00 |

2. Перемінні

витрати (39,20 ´ К) |

128811,20 |

0,528 |

122578,4 |

0,528 |

3. Маржинальний прибуток

(п.1 — п.2) |

115010,00 |

0,472 |

109445,00 |

0,472 |

| 4. Постійні витрати |

50220,00 |

0,206 |

50220,00 |

0,216 |

| 5. Прибуток (п.3 — п.4) |

64790,00 |

0,266 |

59225,00 |

0,255 |

Висновок: 10% зниження

постійних витрат приводить до росту прибутку на 6,36% або дозволяє скоротити

обсяг реалізації на 3,88%, зберігаючи старий прибуток при нових постійних

витратах.

Оцінимо 10% зниження

змінних витрат.

Нові змінні витрати =

39,20 – 39,20 ´ 0,1 = 35,28 грн./од.

Фінансові результати за

новими змінними витратами складуть (табл.2.7.):

Таблиця 2.7.

Звіт про фінансові результати при нових змінних витратах |

| Показники |

Всього, грн. |

Частка в виручкі |

1. Виручка від

реалізації (3286 ´ 74,20) |

243821,20 |

1 |

2. Перемінні

витрати (35,28 ´ 3286) |

115930,08 |

0,475 |

3. Маржинальний прибуток

(п.1 — п.2) |

127891,12 |

0,523 |

| 4. Постійні витрати |

55800,00 |

0,229 |

| 5. Прибуток (п.3 — п.4) |

72091,12 |

0,296 |

У результаті 10%

зменшення змінних витрат зміна прибутку складе:

.

.

Визначимо при якому

обсязі реалізації можна одержати старий прибуток (59210,00 грн.) при нових

змінних витратах. Для цього використовуємо формулу (15).

од.

од.

Це означає, що для

досягнення незмінного прибутку потрібно за нових змінних витрат реалізувати

5237 одиниць продукції.

.

.

Таблиця 2.8.

Зведена таблиця аналізу чутливості до 10% зниження змінних витрат |

| Показники |

Первісний обсяг = 3286

од. |

Обсяг, що забезпечує

старий прибуток = 5237 од |

| Всього, грн. |

Частка |

Всього, грн. |

Частка |

1. Виручка від

реалізації (К ´ 74,2) |

243821,20 |

1,00 |

388585,4 |

1,00 |

2. Перемінні

витрати (35,28 ´ К) |

115930,08 |

0,475 |

184761,36 |

0,475 |

3. Маржинальний прибуток

(п.1 — п.2) |

127891,12 |

0,525 |

203824,04 |

0,525 |

| 4. Постійні витрати |

55800,00 |

0,229 |

55800,00 |

0,144 |

| 5. Прибуток (п.3 — п.4) |

72091,12 |

0,296 |

148024,04 |

0,381 |

Висновок: 10% зниження

змінних витрат приводить до росту прибутку на 21,75% або дозволяє збільшити

обсяг реалізації на 59,37%, зберігаючи старий прибуток при нових змінних

витратах.

Отже, на підставі

проведеного аналізу чутливості можна зробити висновок, що найбільше зростання

прибутку досягається завдяки 10% підвищенню ціни (прибуток збільшиться на

41,18%). Меншу величину приросту прибутку нам дасть скорочення перемінних

витрат фірми на 10% (прибуток зросте на 21,75%). Найменшого зростання прибутку

фірма досягне при скороченні постійних витрат на 10% (прибуток зросте на

9,42%).

В той же час фірмі, щоб

зберегти старий прибуток при зміні елементів рентабельності, необхідно

скорочувати обсяги реалізації продукції:

при підвищенні ціни – на

17,50%;

при скороченні перемінних

витрат – на 59,37 %;

при скороченні постійних

витрат на – на 4,84%.

РОЗДІЛ 3. АНАЛІЗ ФІНАНСОВОГО СТАНУ ФІРМИ

Проведемо аналіз

фінансового стану фірми за даними вхідного та прогнозного балансів за допомогою

найважливіших в фінансовому менеджменті груп фінансових коефіцієнтів:

1. ліквідності;

2. платоспроможності

або структури капіталу;

3. рентабельності;

4. ділової

активності.

Розглянемо показники

(коефіцієнти) кожної з цих груп.

3.1. Аналіз

показників ліквідності підприємства

Коефіцієнти ліквідності дозволяють визначити здатність

підприємства оплатити свої короткострокові зобов’язання протягом звітного

періоду. Найбільш важливими серед них для фінансового менеджменту є наступні

(табл.3.1.):

| Таблиця 3.1. Коефіцієнти ліквідності |

| Показник |

Умовне

позна-чення |

Формула для

розрахунку |

Базове

значення |

Прогнозне

значення |

Економічний

зміст |

Напрямок

позитивних змін |

| Коефіцієнт загальної (поточної) ліквідності |

Кз(п)л

|

Оборотні кошти / Короткострокові зобов’язання |

2,67 |

1,75 |

Показує, чи досить у підприємства засобів, що можуть бути використані

для погашення його короткострокових зобов’язань протягом визначеного періоду |

Відповідно до загальноприйнятих міжнародних стандартів, вважається,

що цей коефіцієнт повинен знаходитися в межах 1-2

(іноді 1-3)

|

| Коефіцієнт термінової ліквідності |

Ктерм.л

|

(Кошти + Короткострокові фінансові вкладення + Чиста дебіторська

заборгованість) / Короткострокові зобов’язання |

1,75 |

3,62 |

Скільки одиниць найбільш ліквідних активів припадає на одиницю

короткострокових зобов’язань |

Збільшення; має бути ≥ 1; у міжнародній практиці

Ктерм.л = 0,7 — 0,8

|

| Коефіцієнт абсолютної ліквідності |

Кабс.л

|

Кошти / Короткострокові зобов’язання |

0,35 |

1,62 |

Характеризує готовність підприємства негайно ліквідувати

короткострокову заборгованість |

Збільшення має бути у межах

0,2 — 0,35

|

| Чистий оборотний капітал |

ЧОк-л

|

Оборотні кошти — короткострокові зобов’язання |

9542,00 |

12844,36 |

Служить для інвесторів і кредиторів позитивним індикатором до

вкладення коштів у компанію |

´ |

Коефіцієнт загальної ліквідності

розраховується як частка від ділення оборотних коштів на короткострокові

зобов’язання:

;

;

Кзаг.л. =

30000 / 17155,64 = 1,75.

При аналізі цього коефіцієнта

особлива увага приділяється його динаміці, а нижня границя обумовлена тим, що

оборотних коштів повинно бути щонайменше досить для погашення короткострокових

зобов’язань, інакше компанія виявиться під погрозою банкрутства.

У базовому періоді значення

коефіцієнта загальної ліквідності відповідає встановленій нормі (від 1 до 3). В

прогнозованому році відбувається зростання коефіцієнта майже в двічі. Отже, на

кожну гривню поточних зобов’язань підприємства припадає в базовому періоді 2,67

грн. оборотних активів, а в прогнозованому періоді – 1,75грн.

Одним з показників коефіцієнта

поточної ліквідності є коефіцієнт термінової ліквідності, що розкриває

відношення найбільш ліквідної частини оборотних коштів (коштів,

короткострокових фінансових вкладень і дебіторської заборгованості) до

короткострокових зобов’язань. Для розрахунку коефіцієнта термінової ліквідності

може застосовуватися також інша формула розрахунку, відповідно до якої

чисельник дорівнює різниці між оборотними коштами (без обліку витрат майбутніх

періодів) і матеріально-виробничими запасами.

;

;

Ктерм.л. = (27834,02+

34213,62) / 17155,64 = 3,62 .

Базове значення коефіцієнта більше

одиниці, а значить фірма може швидко погасити свою поточну дебіторську

заборгованість за рахунок найбільш ліквідних активів – грошових коштів і

очікуваних фінансових надходжень. Однак зростання показника в перспективі

більше ніж в 2 рази може свідчити про неефективний розподіл капіталу фірми.

Необхідність розрахунку коефіцієнта

термінової ліквідності викликана тим, що ліквідність окремих категорій

оборотних коштів далеко не однакова, і якщо, наприклад, кошти можуть служити

безпосереднім джерелом погашення поточних зобов’язань, то запаси можуть бути

використані для цієї мети тільки після їхньої реалізації, що припускає не тільки

наявність безпосередньо покупця, але і наявність у нього коштів.

В більшості випадків найбільш

надійної є оцінка ліквідності тільки по показнику коштів. Цей показник

називається коефіцієнтом абсолютної ліквідності. Однак, у західній практиці

коефіцієнт абсолютної ліквідності розраховується рідко.

;

;

Кабс.л. =

27834,02 / 17155,64 = 1,62.

Значення показника

показує, що фірма в короткостроковому періоді здатна погасити 35% поточної

заборгованості, це вважається нормальним рівнем ліквідності. В прогнозованому

році це значення зросте до 162%, що свідчить про негативні тенденції в

розподілі фінансових ресурсів фірми.

Велике значення в аналізі ліквідності підприємства має

вивчення чистого оборотного капіталу, який додає велику фінансову незалежність

компанії в умовах уповільнення оборотності оборотних активів (наприклад, при

затримці погашення дебіторської заборгованості чи труднощах зі збутом

продукції), знецінення чи втрат оборотних активів (у результаті падіння цін на

готову продукцію, банкрутства дебітора).

;

;

ЧОКпрогноз. = 30000 – 17155,64 = 12844,36.

Отже, фірма має можливість погашати не лише кредиторську

заборгованість, а й має фінансові ресурси для розширення своєї діяльності в

майбутньому.

Оптимальна сума чистого оборотного капіталу залежить від

особливостей діяльності компанії, зокрема, від розмірів підприємства, обсягу

реалізації, швидкості оборотності матеріально-виробничих запасів і дебіторської

заборгованості, умов надання кредитів підприємству, від галузевої специфіки і

господарської кон’юнктури.

На фінансовий стан підприємства негативно впливає як

недостача, так і надлишок чистого оборотного капіталу. Недостача цих засобів

може привести підприємство до банкрутства, оскільки свідчить про його

нездатність вчасно погасити короткострокові зобов’язання. Недостача може бути

викликана збитками в господарській діяльності, ростом безнадійної дебіторської

заборгованості, придбанням дорогих об’єктів основних засобів без попереднього

нагромадження коштів на ці цілі, виплатою дивідендів при відсутності

відповідної прибутку, фінансовою непідготовленістю до погашення довгострокових

зобов’язань підприємства.

3.2. Аналіз коефіцієнтів

ділової активності

Коефіцієнти ділової активності

дозволяють проаналізувати, наскільки ефективне підприємство використовує свої

кошти. Як правило, до цієї групи відносяться різні показники оборотності.

Показники оборотності мають велике

значення для оцінки фінансового стану компанії, оскільки швидкість обороту

коштів, тобто швидкість перетворення їхній у грошову форму, безпосередньо

впливає на платоспроможність підприємства. Крім того, збільшення швидкості

обороту коштів за інших рівних умов відображає підвищення виробничо-технічного

потенціалу фірми.

У фінансовому менеджменті найбільше

часто використовуються наступні показники оборотності.

Коефіцієнт оборотності активів (або

коефіцієнт трансформації) — відношення виручки від реалізації продукції до

всього підсумку активу балансу — характеризує ефективність використання фірмою

всіх наявних ресурсів, незалежно від джерел їхнього залучення, тобто показує,

скільки разів за рік (чи інший звітний період) відбувається повний цикл

виробництва і обігу, що приносить відповідний ефект у виді прибутку. Цей

коефіцієнт варіюється в залежності від галузі, відображаючи особливості

виробничого процесу.

При зіставленні даного коефіцієнта для різних компаній чи для

однієї компанії за різні роки необхідно перевірити, чи забезпечена однаковість

в оцінці середньорічної вартості активів. Наприклад, якщо на одному

підприємстві основні засоби оцінені з урахуванням амортизації, нарахованої по

методу прямолінійного рівномірного списання, а на іншому використовувався метод

прискореної амортизації, то в другому випадку оборотність буде вище, однак лише

в силу розходжень у методах бухгалтерського обліку.

.

.

Оборотність

активів = 203184,33 / (95242 + 150317,64)/2 = 1,65.

Отже на МП ”Альфа” 1,65 рази протягом року здійснювався

повний цикл виробництва та обігу, що принесла фірмі відповідний ефект у виді

прибутку.

Коефіцієнт оборотності власного

капіталу

показує, скільки гривень виручки від реалізації припадає на одну гривню

власного капіталу, знаходиться за формулою:

Ко.в.к. = Виручка від реалізації / середньорічна

вартість власного капіталу

Ко.в.к. = 243821,20 / (89542 + 133162,00)/2 =

2,2грн.

Отже 2,2 гривні виручки від

реалізації припадає на одну гривню власного капіталу.

Коефіцієнт

оборотності(фондовіддачі) основних засобів показує кількість оборотів основних

засобів протягом звітнього періоду і знаходиться за формулою:

Ф = Чиста виручка від реалізації / середньорічна вартість

основних засобів

Ф = 203184,33 / (80000 + 84100)/2 = 2,5

За коефіцієнтом оборотності

дебіторської заборгованості судять, скільки разів у середньому

дебіторська заборгованість (чи тільки рахунки покупців) перетворювалася в кошти

протягом звітного періоду. Коефіцієнт розраховується за допомогою розподілу

виручки від реалізації продукції на середньорічну вартість чистої дебіторської

заборгованості. Незважаючи на те, що для аналізу даного коефіцієнта не існує

іншої бази порівняння, крім средньогалузевих коефіцієнтів, цей показник корисно

порівнювати з коефіцієнтом оборотності кредиторської заборгованості. Такий

підхід дозволяє зіставити умови комерційного кредитування, який підприємство

користається в інших компаній, з тими умовами кредитування, що підприємство

надає іншим підприємствам.

Коефіцієнт оборотності кредиторської

заборгованості розраховується як частка від ділення собівартості

реалізованої продукції на середньорічну вартість кредиторської заборгованості,

і показує, скільки компанії потрібно оборотів для оплати виставлених їй рахунків.

Коб.д.з.

= виручка від реалізації продукції / середньорічна вартість дебіторської

заборгованості

Коб.д.з.

= 243821,20 / (7989 + 34213,62)/2 = 11,55

Тривалість обороту

дебіторської заборгованості показує кількість днів для погашення кредиту, якай взяли кредитори,

і визначається за формулою:

То.д.з.

= 365 / Коб.д.з

То.д.з.

= 365 / 11,55 = 31,60

Ко.к.з.

= собівартість реалізованої продукції / середньорічна вартість кредиторської

заборгованості

Ко.к.з.

= (128811,2 + 55800) / (2100 + 2615,64)/2 = 78,30

Термін погашення

кредиторської заборгованості показує, скільки необхідно підприємству днів для погашення

кредиту, отриманого від постачальників, і визначається за формулою:

Тп.к.з.

= 365 / Ко.к.з.

Тп.к.з.

= 365 / 78,30 = 4,66

Виконані розрахунки показують, що тривалість

обороту дебіторської заборгованість є значно більшою за тривалість оборотністу

кредиторської заборгованості, а отже значна частка оборотних активів вилучена з

господарської діяльності.

Коефіцієнт оборотності

матеріально-виробничих запасів відображає швидкість реалізації цих

запасів. Він розраховується як частка від ділення собівартості реалізованої

продукції на середньорічну вартість матеріально-виробничих запасів

Ко.з. = собівартість реалізованої продукції / середньорічна

вартість запасів

Ко.з. = (128811,2 + 55800) / (285 + 4968 + 570 +

3600)/2 = 39,18

Тривалість обороту запасів характеризує період часу,

протягом якого запаси перетворюються в реалізовану продукцію, визначається за

формулою:

То.з. = 365/ Ко.з.

То.з. = 365 / 39,18 = 9,32

Отже, МП „Альфа” не має надлишків

неліквідних запасів, які потребують додаткового фінансування.

Слід зазначити, що в деяких випадках

збільшення оборотності запасів відображає негативні явища в діяльності

компанії, наприклад, у випадку підвищення обсягу реалізації за рахунок

реалізації товарів з мінімальним прибутком чи узагалі без прибутку.

Нарешті, тривалість операційного

циклу. По цьому показнику визначають, скільки днів у середньому потрібно для

виробництва, продажі й оплати продукції підприємства; інакше кажучи, протягом

якого періоду кошти зв’язані в матеріально-виробничих запасах.

.

.

Тривалість операційного

циклу = 31,60 + 9,32 = 40,92 дня

Отже, грошові кошти зв’язані в

матеріально-виробничих запасах 40,92 дні.

3.3. Аналіз показників

рентабельності

Коефіцієнти рентабельності показують,

наскільки прибуткова діяльність компанії. Ці коефіцієнти розраховуються як

відношення отриманого прибутку до витрачених коштів, або як відношення

отриманого прибутку до обсягу реалізованої продукції.

Найбільше часто використовуваними

показниками в контексті фінансового менеджменту є коефіцієнти рентабельності

всіх активів підприємства, рентабельності реалізації, рентабельності власного капіталу,

рентабельність продажів, рентабельність продукції.

Коефіцієнт рентабельності всіх

активів підприємства (рентабельність активів) розраховується діленням чистого

прибутку на середньорічну вартість активів підприємства. Цей показник є одним з

найбільш важливих індикаторів конкурентноздатності підприємства. Рівень

конкурентноздатності визначається за допомогою порівняння рентабельності всіх

активів аналізованого підприємства зі средньогалузевим коефіцієнтом.

Коефіцієнт рентабельності реалізації

(рентабельність реалізації) розраховується за допомогою розподілу прибутку на

обсяг реалізованої продукції. Розрізняються два основних показники

рентабельності реалізації: з розрахунку по валовому прибутку від реалізації (1)

і з розрахунку по чистому прибутку (2).

Перший показник (1) відображає зміни

в політику ціноутворення і здатність підприємства контролювати собівартість

реалізованої продукції, тобто ту частину коштів, що необхідна для оплати

поточних витрат, що виникають у ході виробничо-господарської діяльності,

виплати податків і т.д. Динаміка коефіцієнта може свідчити про необхідність

перегляду цін чи посилення контролю за використанням матеріально-виробничих

запасів. У ході аналізу цього показника варто враховувати, що на його рівень

істотний вплив роблять застосовувані методи обліку матеріально-виробничих

запасів. Найбільш значимим у цій частині аналізу фінансової інформації є

рентабельність реалізованої продукції, визначена як відношення чистого прибутку

після сплати податку до обсягу реалізованої продукції.

Коефіцієнт рентабельності власного

капіталу (рентабельність власного капіталу) дозволяє визначити ефективність

використання капіталу, інвестованого власниками, і порівняти цей показник з

можливим одержанням доходу від вкладення цих коштів в інші цінні папери.

З погляду найбільш загальних

висновків про рентабельність власного капіталу, велике значення має відношення

чистого прибутку (тобто після сплати податків) до середньорічної суми власного

капіталу. У показнику чистого прибутку знаходять відображення дії підприємців і

податкових органів по врегулюванню результату діяльності компанії. Тому тут

звичайно спостерігається більш рівний рух показника.

До основних показників, які

характеризують ефективність діяльності підприємства відносяться такі покзники рентабельності:

Рентабельність продукції визначає, який прибуток до

оподаткування отримує підприємство з кожної гривні, вкладеної у виробництво

продукції, розраховується за формулою:

Рп. Операційний прибуток / собівартість реалізації

Рп. = 59210 / (55800 + 128811,2) = 0,32

Отже, з кожної гривні

вкладеної у виробництво продукції, підприємство отримує 0,45 грн. прибутку (до

оподаткування)

Операційна рентабельність

продажів характеризує ефективність виробничої діяльность підприємства, що

знаходиться за формулою:

Ро.п. = операційний прибуток / Виручка від

реалізації

Ро.п. = 59210 / 243821,2 = 0,24

Рентабельність активів характеризує

ефективність використання активів підприємства для отримання прибутку,

знаходиться за формулою:

Ра = Чистий прибуток / середньорічна

вартість активів

Ра = 43620 / ( 95242 +

150317,64)/2 = 0,36

Рентабельність

власного капіталу характеризує ефективність використання власного капіталу

підприємства, обчислюється за формулою:

Рв.к. = Чистий прибуток /

середньорічна вартість власного капіталу

Рв.к. = 43620 / (89542 +

133162)/2 = 0,39

Ефективність

використання власного капіталу 27%

Коефіцієнт рентабельності

реалізації (рентабельність реалізації)

Рр. = Чистий прибуток / Чиста виручка від

реалізації

Рр. = 43620 / 203184,33 = 0,21

Отже, МП „Альфа” потрібно

36 коп. для отримання однієї грошової одиниці прибутку; 21 коп. чистого

прибутку принесла кожна грошова одиниця реалізованої продукції; 39 коп. чистого

прибутку заробила кожна грошова одиниця, яка була вкладена власниками компанії.

Для більш ретельної оцінки

коефіцієнтів рентабельності корисно зіставити ці показники між собою.

Наприклад, порівняти рентабельність всіх активів з рентабельністю власного

капіталу, розрахованих по чистому прибутку. Різниця між цими показниками (0,39

– 0,36 = 0,03) обумовлена залученням компанією зовнішніх джерел фінансування.

Позитивної оцінки в цьому випадку буде заслуговувати така ситуація, при якій

компанія за допомогою залучення позикових коштів одержує більше прибутку, чим

повинна сплатити відсотків на цей позиковий капітал.

3.4. Аналіз коефіцієнтів

платоспроможності (чи показників структури капіталу)

Показники структури капіталу характеризують ступінь

захищеності інтересів кредиторів і інвесторів, що мають довгострокові вкладення

в компанію. Вони відображають здатність підприємства погашати довгострокову

заборгованість. Коефіцієнти цієї групи називаються також коефіцієнтами

платоспроможності. Мова йде про коефіцієнт власності, коефіцієнті фінансової

залежності і коефіцієнті захищеності кредиторів.

Коефіцієнт власності характеризує

частку власного капіталу в структурі капіталу компанії, а, отже, співвідношення

інтересів власників підприємства і кредиторів. Цей коефіцієнт бажано

підтримувати на досить високому рівні, оскільки в такому випадку він свідчить

про стабільну фінансову структуру коштів, який віддають перевагу кредитори.

Вона виражається в невисокій питомій вазі позикового капіталу і більш високому

рівні коштів, забезпечених власними коштами.

. Коефіцієнт власності = Власний капітал / Підсумок балансу

Коефіцієнт власності(баз.) =89542 / 95242 = 94,02%

Коефіцієнт власностіпрогноз = 133162 / 150317,64 =

88,59%

Може розраховуватися також коефіцієнт

позикового капіталу, що відображає частку позикового капіталу в джерелах

фінансування. Цей коефіцієнт є зворотним коефіцієнту власності.

Коефіцієнт фінансової залежності

характеризує залежність фірми від зовнішніх позик. Чим він вище, тим більше

позик у компанії, і тим ризикованіше ситуація, що може привести до банкрутства

підприємства. Високий рівень коефіцієнта відображає також потенційну небезпеку

виникнення в підприємства дефіциту коштів.

Вважається, що коефіцієнт фінансової залежності в умовах

ринкової економіки не повинен перевищувати одиницю. Висока залежність від

зовнішніх позик може істотно погіршити положення підприємства у випадку

уповільнення темпів реалізації, оскільки витрати по виплаті відсотків на

позиковий капітал зараховуються до групи умовно-постійних, тобто таких витрат,

що за інших рівних умов фірма не зможе зменшити пропорційно зменшенню обсягу реалізації.

Крім того, високий коефіцієнт фінансової залежності може

привести до ускладнень з одержанням нових кредитів по середньоринковій ставці.

Цей коефіцієнт відіграє найважливішу роль при вирішенні підприємством питання

про вибір джерел фінансування.

. Коефіцієнт

фінансової залежності = Позичковий капітал / Власний капітал

Коефіцієнт

фінансової залежності = 0 / 133162 = 0

Коефіцієнт захищеності кредиторів (чи

покриття відсотка) характеризує ступінь захищеності кредиторів від невиплати

відсотків за наданий кредит. Цей показник відображає також припустимий рівень

зниження прибутку, що використовується для виплати відсотків.

Коефіцієнт захищеності кредиторів = (Чистий прибуток +

Витрати по виплаті відсотків + Податок на прибуток)

/ Витрати по виплаті відсотків = 0

Отже, фірма має стійкий

фінансовий стан в очах інвесторів та кредиторів, а також має гарантовану

можливість отримання кредиту (про це свідчить високе значення коефіцієнта

власності у базовому та перспективному періодах (більше 80%)). Показник фінансової

залежності (0) говорить, що фінансовий стан МП „Альфа” не залежить від

зовнішніх позичок і якщо б фірма взяла кредит, то ризик кредиторів не отримати

відсотки дорівнював би 0.

ВИСНОВКИ

Отже, в результаті аналізу показників фінансового стану МП „Альфа”

можна зробити висновок, що вони оцінюються насамперед на основі статей

балансового звіту фірми (балансу) та проводиться за напрямками: оцінка

фінансових результатів; оцінка майнового стану; аналіз ліквідності балансу,

платоспроможності підприємства; дослідження стану та динаміки дебіторської і

кредиторської заборгованості; аналіз ефективності вкладеного капіталу.

Одним з найважливіших критеріїв фінансового положення

підприємства є оцінка його ліквідності, тобто здатності підприємства платити по

своїх короткострокових зобов’язаннях. Інакше кажучи, підприємство вважається

ліквідним, якщо воно в стані виконати свої короткострокові зобов’язання,

реалізуючи поточні активи. Щоб це з’ясувати проводиться аналіз ліквідності

балансу. Ліквідність балансу визначається ступенем покриття зобов’язань

підприємства його активами.

Інформацію про загальну ліквідність показує коефіцієнт

загальної ліквідності, тобто чи достатньо у підприємства коштів, що можуть бути

використані для погашення короткострокових зобов’язань протягом певного періоду

(року базового та прогнозованого). Дослідним шляхом встановлено, що ресурси

підприємства повинні бути не менш як вдвічі більше від існуючої поточної

заборгованості, так як лише в такій ситуації воно зможе при повному погашенні

заборгованості продовжувати функціонувати. Динаміка коефіцієнта свідчить про

достатню величину оборотних коштів у фірми, щоб погасити кредиторську

заборгованість. У базовому періоді його значення відповідає встановленій нормі

(від 1 до 3). Однак в прогнозованому році відбувається зростання коефіцієнта до

1,75, що є небажаним для підприємства. Це свідчить про нераціональну структуру

капіталу, тому фірма повинна спробувати зробити її перерозподіл.

Фірма може швидко або негайно розраховуватись з поточними

боргами, це показує зростання коефіцієнта термінової ліквідності (найбільш

ліквідних активів припадає на одиницю термінових боргів) та абсолютної

ліквідності. Отже, якщо декілька кредиторів в один момент звернуться до фірми з

вимогою розрахуватися з ними, вона без ускладнень вдовольнить їх вимоги.

Для підтримки фінансової стійкості фірми необхідною є

наявність чистого оборотного капіталу, оскільки перевищення оборотних коштів

над короткостроковими зобов’язаннями означає, що фірма не тільки здатна

погасити свої короткострокові зобов’язання, проте ще має фінансові ресурси для

розширення своєї діяльності в майбутньому. Більш того, його наявність слугує

для інвесторів та кредиторів позитивним індикатором до вкладання коштів в

компанію. Чистий оборотний капітал МП „Альфа” дорівнює 9542,00 грн. А у

майбутньому відбувається його значне збільшення (12844,36). Таким чином

фінансова стратегія фірми повинна бути направлена на припинення тенденції

збільшення показника в майбутньому, оскільки це значення не повинно бути надто

великим, тому що значне перевищення чистого оборотного капіталу над

оптимальними потребами в ньому свідчить про неефективність використання

ресурсів. Головна задача – це раціонально розподілити прибуток від

господарської діяльності та структури капіталу фірми.

Одним з напрямків дослідження фінансового стану фірми є

оцінка ефективності використання нею оборотних коштів.

З цією метою розраховуються показники оборотності.

Показники оборотності мають велике значення для оцінки

фінансового стану компанії, оскільки швидкість обороту коштів, тобто швидкість

перетворення їхній у грошову форму, безпосередньо впливає на платоспроможність

підприємства. Крім того, збільшення швидкості обороту коштів за інших рівних

умов відображає підвищення виробничо-технічного потенціалу фірми.

Перш за все розраховують коефіцієнт оборотності активів, який

характеризує ефективність використання фірмою всіх ресурсів, що вона має. На МП

„Aльфа” с середньому два рази

здійснюється повний цикл виробництва та обігу, що дає фірмі прибуток в сумі 59210,0

грн.

Фірма проводить аналіз дебіторської та кредиторської

заборгованостей за допомогою коефіцієнтів їх оборотності. Для оплати

дебіторської заборгованості фірмі в середньому потрібно 31 дні, а для

кредиторської – 5 дні. Отже можна зробити висновок, що фірма має можливість

дуже швидко погашати свою кредиторську заборгованість, порівняно з тим як у

свою чергу з нею розраховуються клієнти. Тобто, умови, на яких фірма здійснює

поставки, значно гірші, ніж умови, які надаються фірмою покупцям своєї продукції.

В загалі це негативно характеризує фінансове управління компанією, оскільки

надходження грошових коштів від дебіторів набагато повільніший, ніж їх відтік

кредиторам, а отже значна частка оборотних активів вилучена з господарської

діяльності. Тому зусилля фінансового управління фірмою необхідно спрямувати

перш за все на захист власних інтересів з метою забезпечити більш швидке і

надійне надходження грошових коштів від клієнтів-боржників, через те, що з

часом це може призвести до браку грошових коштів на рахунках фірми і вона не

матиме змоги з достатньою швидкістю погашати свою кредиторську заборгованість.

Отже, для покращення фінансового стану необхідно:

1.

слідкувати

за співвідношенням дебіторської і кредиторської заборгованості. Значне

перевищення дебіторської заборгованості створює

загрозу фінансовій стійкості підприємства і робить необхідним залучення

додаткових джерел фінансування;

2.

при можливості орієнтуватися на збільшення кількості замовників

для зменшення ризику неоплати, який є значним при наявності монопольного

замовника;

3.

контролювати стан розрахунків за простроченою заборгованістю. В

умовах інфляції будь-яка відстрочка платежу призводить до того, що підприємство

реально отримує лише частину боргу;

4.

своєчасно виявляти недопустимі види дебіторської і кредиторської

заборгованості, до яких в першу чергу відносять прострочену заборгованість

постачальникам і прострочену заборгованість покупцям понад трьох місяців, по

платежам до бюджету тощо.

Якщо підприємство не використовує кредити банків, а намагається

обійтися власними коштами, то його платоспроможність знаходиться в повній

залежності від об’єму і строків надання кредиту покупцям та їх добросовісності.

Затримка в надходженні коштів від одного чи декількох крупних покупців може

створити серйозні фінансові труднощі у підприємства.

З метою встановлення кількості днів, що необхідна для продажу

(без оплати) матеріально-виробничих запасів, розраховують коефіцієнт

оборотності матеріально-виробничих запасів. Чим вище показник оборотності

запасів на фірмі, тим менше коштів пов’язано в цій найменш ліквідній статті

оборотних коштів, тим більш ліквідну структуру мають оборотні кошти і тим

стійкіший фінансовий стан підприємства. Значення показника на МП „Альфа”

недостатньо високе (9 днів), а отже його фінансовий стан недостатньо стійкий.

Щоб визначити наскільки прибуткова діяльність фірми,

розраховують коефіцієнти рентабельності.

Одним з найбільш важливих індикаторів конкурентноздатності

фірми є коефіцієнт рентабельності всіх активів підприємства тобто рентабельність

активів.

Висновок про конкурентоспроможність можна зробити, значення

коефіцієнта фірми зі середньо галузевим коефіцієнтом. Значення 0,36 показує, що

стільки грошових одиниць потрібно було фірмі для отримання однієї грошової

одиниці прибутку, незалежно від джерела залучення цих коштів.

Величина 0,21 коефіцієнта реалізації показує величину