Российский Государственный Гуманитарный

Университет

Контрольная работа

по курсу

«Экономический анализ»

Казань 2006

План

Введение

1. Анализ технической

оснащенности производства

2. Анализ движения денежных

потоков

3. Бухгалтерский баланс. Задачи

анализа. Пример анализа статей актива и пассива по данным предприятия

3.1 Анализ состава активов и

пассивов в балансе предприятия

3.2 Состав активов и пассивов

фирмы

Заключение

Список литературы

Приложение 1

Введение

Обеспечение

эффективного функционирования предприятий требует экономически грамотного

управления их деятельностью, которое во многом определяется умением ее

анализировать.

С помощью

анализа изучаются тенденции развития, глубоко и системно исследуются факторы

изменения результатов деятельности, обосновываются планы и управленческие

решения, осуществляется контроль за их выполнением, выявляются резервы

повышения эффективности производства, оцениваются результаты деятельности

предприятия, вырабатывается экономическая стратегия его развития.

Анализ

хозяйственной деятельности является научной базой принятия управленческих

решений в бизнесе. Для их обоснования необходимо выявлять и прогнозировать

существующие и потенциальные проблемы, производственные и финансовые риски,

определять воздействие принимаемых решений на уровень рисков и доходов субъекта

хозяйствования. Поэтому овладение методикой микроэкономического анализа

менеджерами всех уровней является составной частью их профессиональной

подготовки.

Квалифицированный

экономист, финансист, бухгалтер, аудитор и другие специалисты экономического

профиля должны хорошо владеть современными методами экономических исследований,

мастерством системного комплексного микроэкономического анализа. Благодаря

знанию техники и технологии анализа они смогут легко адаптироваться к

изменениям рыночной ситуации и находить правильные решения и ответы. В силу

этого освоение основ экономического анализа полезно каждому, кому приходится

участвовать в принятии решений, либо давать рекомендации по их принятию, либо

испытывать на себе их последствия. Именно поэтому изучение экономического

анализа является важным и наиболее актуальным в современной экономической

ситуации.

1. Анализ технической оснащенности производства

Обеспеченность

и техническая оснащенность предприятий основными средствами производства и

эффективность их использования являются важными факторами, от которых зависят

результаты хозяйственной деятельности, в частности качество, полнота и

своевременность выполнения работ, а следовательно, и объем производства

продукции, ее себестоимость, финансовое состояние предприятия.

Задачи

анализа — определить обеспеченность предприятия и его структурных

подразделений основными фондами и уровень их использования по обобщающим и

частным показателям; установить причины изменения их уровня; рассчитать влияние

использования основных фондов на объем производства продукции и другие

показатели; изучить степень использования производственной мощности предприятия

и оборудования; выявить резервы повышения эффективности использования основных

средств.

Источники

данных для анализа: бизнес-план предприятия, план технического развития,

форма № 1 «Баланс предприятия», форма № 5 «Приложение к балансу

предприятия« разд.3 »Амортизируемое имущество», форма № 11

«Отчет о наличии и движении основных средств», форма БМ «Баланс

производственной мощности», данные о переоценке основных средств (форма №

1-переоценка), инвентарные карточки учета основных средств, проектно-сметная,

техническая документация и др.

Анализ

обычно начинается с изучения объема основных средств, их динамики и

структуры (таблица 1). Основные фонды предприятия делятся на

промышленно-производственные и непромышленные, а также фонды

непроизводственного назначения. Производственную мощность предприятия

определяют промышленно-производственные фонды. Кроме того, принято выделять

активную часть (рабочие машины и оборудование) и пассивную часть фондов, а

также отдельные подгруппы в соответствии с их функциональным назначением (здания

производственного назначения, склады, рабочие и силовые машины, оборудование,

измерительные приборы и устройства, транспортные средства и т.д.). Такая

детализация необходима

Таблица 1. Наличие, движение и структура основных производственных

фондов

| Наличие на начало года | Поступило за год | Выбыло за год | Наличие на конец года | |||||

| тыс. руб. | Доля % | тыс. руб. | Доля % | тыс. руб. | Доля % | тыс. руб. | Доля % | |

| Здания и сооружения | 4225 | 32 | — | — | — | — | 4225 | 28,5 |

| Силовые машины | 160 | 1.2 | 40 | 1.6 | — | — | 200 | 1,35 |

| Рабочие машины | 7655 | 58 | 1995 | 79,8 | 700 | 77,8 | 8950 | 60,5 |

| Измерительные приборы | 210 | 1,6 | 35 | 1,4 | — | _ | 245 | 1,65 |

| Вычислительная техника | 315 | 2.4 | 150 | 6,0 | 20 | 2,2 | 445 | 3,0 |

| Транспортные средства | 370 | 2.8 | 135 | 5.4 | 120 | 13,3 | 385 | 2,6 |

| Инструменты | 265 | 2.0 | 145 | 5,8 | 60 | 6,7 | 350 | 2,4 |

|

Всего производственных фондов |

13200 | 100 | 2500 | 100 | 900 | 100 | 14 800 | 100 |

для

выявления резервов повышения эффективности использования основных фондов на

основе оптимизации их структуры. Большой интерес при этом представляет

соотношение активной и пассивной частей, силовых и рабочих машин, так как от их

оптимального сочетания во многом зависят фондоотдача, фондорентабельность и

финансовое состояние предприятия.

Как видно

из таблицы 1, за отчетный период произошли существенные изменения в наличии и

структуре основных средств. Сума их возросла на 1600 тыс. руб., или на 12%. Значительно

увеличился удельный вес активной части фондов, что следует оценить положительно.

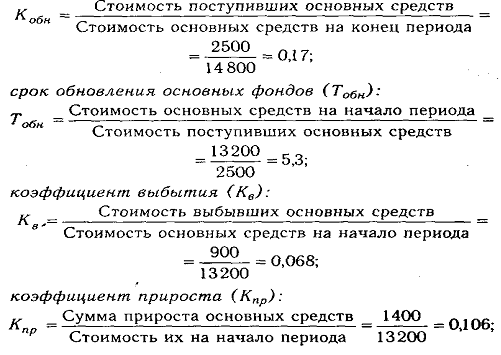

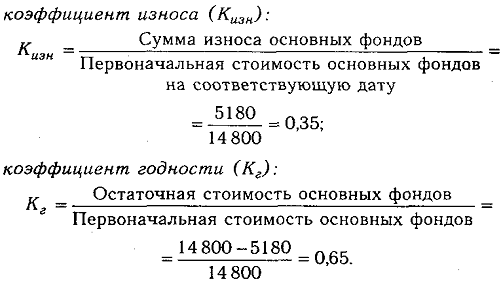

Большое

значение имеет анализ движения и технического состояния основных

производственных фондов, который проводится по данным бухгалтерской

отчетности (форма № 5). Для этого рассчитываются следующие показатели:

коэффициент

обновления (Кобн), характеризующий долю новых бондов в общей их стоимости

на конец года:

Проверяется

выполнение плана по внедрению новой техники, вводу в действие новых объектов,

ремонту основных средств. Определяется доля прогрессивного оборудования в его

общем количестве и по каждой группе машин и оборудования, а также доля

автоматизированного оборудования.

Для

характеристики возрастного состава и морального износа фонды группируются по

продолжительности эксплуатации (до 5, 5-10, 10-20 и более 20 лет),

рассчитывается средний возраст оборудования.

Сведения

таблицы 2 показывают, что за отчетный год техническое состояние основных

средств на предприятии несколько улучшилось за счет более интенсивного их

обновления.

Обеспеченность

предприятия отдельными видами машин, механизмов, оборудования, помещениями

устанавливается сравнением фактического их наличия с плановой потребностью, необходимой

для выполнения плана по выпуску продукции. Обобщающими показателями,

характеризующими уровень обеспеченности предприятия основными производственными

фондами, являются фондовооруженность и техническая вооруженность труда.

Показатель

общей фондовооруженности труда рассчитывается отношением среднегодовой

стоимости промышленно-производственных фондов к среднесписочной численности

рабочих в наибольшую смену (имеется в виду, что рабочие, занятые в других

сменах, используют те же средства труда).

Таблица 2. Данные о движении и техническом состоянии основных средств

| Показатель | Уровень показателя | ||

| Прошлый год | Отчетный год | Изменение | |

| Коэффициент обновления | 0,15 | 0,17 | +0,02 |

| Срок обновления, лет | 6,6 | 5,3 | — 1,3 |

| Коэффициент выбытия | 0,05 | 0,068 | +0,018 |

| Коэффициент прироста | 0,096 | 0,106 | +0,01 |

| Коэффициент износа | 0,36 | 0,35 | — 0,01 |

| Коэффициент годности | 0,64 | 0,65 | +0,01 |

| Средний возраст оборудования, лет | 5,2 | 5,0 | — 0,2 |

Уровень

технической вооруженности труда определяется отношением стоимости

производственного оборудования к среднесписочному числу рабочих в наибольшую

смену. Темпы его роста сопоставляются с темпами роста производительности труда.

Желательно, чтобы темпы роста производительности труда опережали темпы роста

технической вооруженности труда. В противном случае происходит снижение

фондоотдачи.

2. Анализ движения денежных потоков

Управление

денежными средствами имеет такое же значение, как и управление запасами и

дебиторской задолженностью. Искусство управления оборотными активами состоит в

том, чтобы держать на счетах минимально необходимую сумму денежных средств,

которые нужны для текущей оперативной деятельности. Сумма денежных средств, которая

необходима хорошо управляемому предприятию, — это по сути дела страховой запас,

предназначенный для покрытия кратковременной несбалансированности денежных

потоков. Она должна быть такой, чтобы ее хватало для производства всех

первоочередных платежей. Поскольку денежные средства, находясь в кассе или на

счетах в банке, не приносят дохода, а их эквиваленты — краткосрочные финансовые

вложения с низкой доходностью, их нужно иметь в наличии на уровне безопасного

минимума.

Увеличение

или уменьшение остатков денежной наличности на счетах в банке обусловливается

уровнем несбалансированности денежных потоков, т.е. притоком и оттоком денег. Превышение

притоков над оттоками увеличивает остаток свободной денежной наличности, и

наоборот, превышение оттоков над притоками приводит к нехватке денежных средств

и увеличению потребности в кредите.

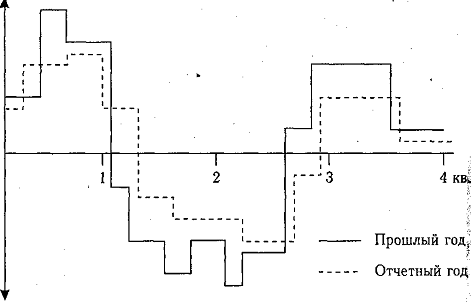

На

рисунке 1 стрелки, направленные внутрь, показывают притоки денежных средств,

наружу — оттоки.

Рисунок 1.

Денежные потоки

Денежные

потоки планируются, для чего составляется план доходов и расходов по

операционной, инвестиционной и финансовой деятельности на год с разбивкой по

месяцам, а для оперативного управления — и по декадам или пятидневкам. Если

прогнозируется положительный остаток денежных средств на протяжении довольно

длительного времени, то следует предусмотреть пути выгодного их использования. В

отдельные периоды может возникнуть недостаток денежной наличности. Тогда нужно

спланировать источники привлечения заемных средств.

Сбалансированность

денежных потоков по кварталам года графически представлена на рисунке 2.

Рисунок 2.

Сбалансированность денежных потоков

Из

рисунка видно, что в отчетном году несколько улучшилась сбалансированность

денежных потоков, однако основная ее тенденция сохраняется: в первом и

четвертом кварталах наблюдается постоянный излишек денежных средств, а во

втором и третьем кварталах — недостаток.

Как

дефицит, так и избыток денежных ресурсов отрицательно влияют на финансовое

состояние предприятия. При избыточном денежном потоке происходит потеря

реальной стоимости временно свободных денежных средств в результате инфляции; теряется

часть потенциального дохода от недоиспользования денежных средств в

операционной или инвестиционной деятельности; замедляется оборачиваемость

капитала в результате простоя денежных средств. Наличие избыточного денежного

потока на протяжении длительного времени может быть результатом неправильного

использования оборотного капитала.

Чтобы

деньги работали на предприятие, необходимо их пускать в оборот с целью

получения прибыли:

расширять

свое производство, прокручивая их в цикле оборотного капитала;

обновлять

основные фонды, приобретать новые технологии;

инвестировать

в доходные проекты других хозяйствующих субъектов с целью получения выгодных

процентов;

досрочно

погасить кредиты банка и другие обязательства с целью уменьшения расходов по

обслуживанию долга и т.д.

Дефицит

денежных средств приводит к росту просроченной задолженности предприятия

по кредитам банку, поставщикам, персоналу по оплате труда, в результате чего

увеличивается продолжительность финансового цикла и снижается рентабельность

капитала предприятия.

Уменьшить

дефицит денежного потока можно за счет мероприятий, способствующих ускорению

поступления денежных средств и замедлению их выплат. Ускорить поступление

денежных средств можно путем перехода на полную или частичную предоплату

продукции покупателями, сокращения сроков предоставления им товарного кредита,

увеличения ценовых скидок при продажах за наличный расчет, применения мер для ускорения

погашения просроченной дебиторской задолженности (учета векселей, факторинга и т.д.),

привлечения кредитов банка, продажи или сдачи в аренду неиспользуемой части основных

средств, дополнительной эмиссией акций с целью увеличения собственного капитала

и т.д.

Замедление

выплаты денежных средств достигается за счет приобретения долгосрочных

активов на условиях лизинга, переоформления краткосрочных кредитов в

долгосрочные, увеличения сроков предоставления предприятию товарного кредита по

договоренности с поставщиками, сокращения объемов инвестиционной деятельности и

др.

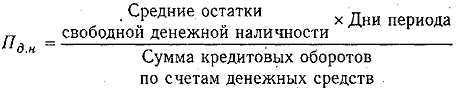

В

процессе анализа необходимо изучить динамику остатков денежной наличности на

счетах в банке и продолжительность нахождения капитала в данном виде активов.

Период

нахождения капитала в денежной наличности определяется следующим образом:

|

Прошлый год |

Отчетный год |

|

| Средние остатки денежной наличности, тыс. руб. |

2800 | 3471 |

| Сумма кредитовых оборотов по счетам денежных средств, тыс. руб. |

78 750 | 104 130 |

| Продолжительность нахождения капитала в свободной денежной наличности на счетах в банке, дни. |

12,8 | 12 |

На

основании приведенных данных можно сделать вывод, что за отчетный год период

нахождения капитала в денежной наличности уменьшился на 0,8 дня, что следует

оценить положительно. При отсутствии наличия просроченных платежей это

свидетельствует об организации более планомерного поступления и расходования

денежных средств, т.е. о лучшей сбалансированности денежных потоков.

Коэффициент

ликвидности денежного потока (Лд. п) определяется отношением

положительного денежного потока (ПДП) к отрицательному денежному потоку

(ОДП):

Лд.

п = ПДП / (ОДП)

Необходимо

также определить эффективность денежного потока предприятия. Для этого

рассчитывается и анализируется коэффициент эффективности денежного потока (Эд.

п) как отношение чистого денежного потока (ЧДП) к

отрицательному денежному потоку (ОДП):

Эд.

п = ЧДП / ОДП

3. Бухгалтерский баланс. Задачи анализа. Пример

анализа статей актива и пассива по данным предприятия

3.1 Анализ состава активов и пассивов в балансе

предприятия

Для

примера рассмотрим «Баланс» организации ООО «Химик» (таблица

3 в приложении 1) и данные о финансовых результатах (таблица 4). В качестве

исходной информации принимаются данные «Баланса» на начало и конец

отчетного периода, скорректированные с учетом среднегодового коэффициента

инфляции, а также справка о финансовых результатах на начало и конец отчетного

периода.

Предварительное

ознакомление с итогами работы предприятия проводится по балансу в следующей

последовательности.

1. Итог

баланса на конец периода сравнивают с итогом на начало периода (суммы по стр.300

или 700 на конец и начало года). Это анализ по горизонтали, позволяющий определить

общее направление движения баланса: увеличение итога баланса оценивается

положительно, уменьшение — отрицательно.

2. Определяют

характер изменения отдельных статей баланса. При этом к положительным

изменениям относят увеличение в активе баланса остатков денежных средств, краткосрочных

и долгосрочных финансовых вложений, нематериальных активов, производственных

запасов.

До

недавнего времени во всех случаях положительно оценивалось увеличение остатков

денежных средств на расчетном счете (стр.290). В условиях рыночной экономики

предприятия должны стремиться рационально использовать свободные денежные

средства, приобретая краткосрочные ценные бумаги, предоставляя займы другим

предприятиям, осуществляя долгосрочные финансовые, а также капитальные вложения.

Большое значение имеет приобретение патентов, лицензий и другой

интеллектуальной собственности, отражаемой по статье «Нематериальные

активы».

К

положительным изменениям в пассиве баланса относят увеличение суммы прибыли (стр.470),

доходов будущих периодов (стр.730), фондов накопления (стр.420) и целевого

финансирования (стр.430).

Отрицательной

оценки заслуживает резкий рост дебиторской задолженности в активе и

кредиторской задолженности в пассиве баланса.

3. Анализируют

наличие и увеличение остатков по «больным» статьям баланса: «Убытки»,

«Займы, не погашенные в срок». Наличие убытков свидетельствует о

нерентабельности предприятия. Если предприятие является планово-убыточным, то

сумму убытка следует сопоставить с плановой величиной или соответствующей суммой

предшествующего периода. Наличие кредитов и прочих займов, не погашенных в

срок, сигнализирует о низкой платежеспособности предприятия на дату составления

баланса.

Таблица 4. Финансовые результаты деятельности фирм ООО (млн. руб) (по

данным формы Ф — 2)

| Показатели | На конец 2004 г | На конец 2005 г. |

| Выручка от реализации | 80370,0 | 165660,4 |

| Налог на добавленную стоимость | 13380,0 | 27270,0 |

| Специальный налог | 990,0 | 2015,0 |

| Выручка от реализации без НДС ИСН | 66000,0 | 136345,4 |

| Затраты на производство | 60000,0 | 124000,0 |

| Финансовый результат | 6000,0 | 12345,4 |

| Налоги из финансового результата | 1035,0 | 2073,3 |

| Прибыль | 4965,0 | 10272,1 |

| Налог на прибыль | 1688,0 | 3492,5 |

| Чистая прибыль | 3277,0 | 6779,6 |

3.2 Состав активов и пассивов фирмы

Проанализируем

состав и размещение активов фирмы (таблица 5) и динамика изменения структуры

пассивов организации — источников финансовых ресурсов (таблица 6).

Таблица 5.

Состав и размещение активов фирмы

| Состав активов | На начало года | На конец года | Изменения | |||

| млн. руб. | % | млн. руб. | % |

млн. руб. |

% | |

| Нематериальные активы (стр.012) | — | — | — | |||

| Основные средства (остаточная стоимость) (стр.022) |

28785,1 | 80,9 | 41243,4 | 37,3 | +12458,3 | — 22,7 |

| Оборудование к установке и прочие капиталовложения (стр.030 + +040 + 050 + 070) |

769,5 | 2,1 | 5409,1 | 7,5 | +4639,6 | +5,4 |

| Запасы и затраты (стр.180) | 2653,3 | 7,4 | 7480,1 | 10,4 | +4826,8 | +3,0 |

| Денежные средства, расчеты и прочие активы (стр.330) |

3792,1 | 10,5 | 17746,4 | 24,8 | +13954,3 | +14,3 |

Анализ

данных таблицы 3 показывает, что за рассматриваемый период активы организации

практически удвоились и возросли на 35879 млн. руб. (99,7%). Одновременно

изменилась их структура. Доля основных средств снизилась на 22,7%, независимые

капиталовложения возросли на 5,4%, запасы и затраты на 3,0%, денежные средства

на 14,3%.

Из

таблицы 6 следует, что сумма всех источников финансирования фирмы возросла на

99,7%.

Собственные

источники возросли на 16235,2 млн. руб., или на 55,6%, в том числе на

6779,6 млн. руб. за счет полученной прибыли и на 10540,6 млн. руб. за счет дополнительных

долговременных арендных обязательств. Примерно на 1000 млн. руб. уменьшился

фонд накопления фирмы.

Таблица 6.

Структура пассивов организации

|

Состав источников финансирования (пассив) |

На начало года | На конец года | Изменении | |||

| млн. руб. | % | млн. руб. |

% |

млн. руб. | % | |

| 1. Источники собственных средств | ||||||

| Уставный капитал | 300,3 | 320,0 | ||||

| Фонд накопления | 12281,6 | 11196,6 | ||||

| Арендные обязательства | 16589,8 | 27130,4 | ||||

| Нераспределенная | 6779,6 | |||||

| прибыль (стр.472) | ||||||

| Итого | 29191,7 | 81.1 | 45426,9 63,2 +16235,2 — 17,9 | |||

|

2. Расчеты и прочие пассивы |

||||||

| 2.1 Заемные средства | ||||||

| Долгосрочный | 410,5 | 1,14 | 5,4 0,01 — 405,1 — 1,13 | |||

| кредит | ||||||

| 2.2 Привлеченные | ||||||

| средства (расчеты с | 5275,4 | — | 20487,0 | |||

| кредиторами) | ||||||

| Авансы полученные | 601,8 | — | 847,6 | |||

| Расчеты с | — | — | 141,5 | |||

| учредителями | ||||||

| Прочие | 520,6 | 4970,6 | ||||

| Итого | 6397,8 | 17,76 | 26446,7 36,79 +20048,9 +19,03 | |||

| Всего по разделу 2 | 6808,3 | 26452,1 | ||||

| ВСЕГО | 36000.0 | 100,0 | 71879,0 100,0 35879,0 | |||

Реальный

рост собственных источников составляет

6779,6: 29191,7

= 0,23, или 23%.

Заемные средства

возросли на 388,5%, или на 20048,9 млн. руб. за счет роста задолженности

различным кредиторам.

Одновременно

ухудшилась структура пассивов кредитования: собственные источники уменьшились

на 17,9%, привлеченные заемные средства возросли на 19,03%, особенно это

коснулось расчетов с кредиторами, которые возросли практически в четыре раза.

Таким

образом, анализ таблиц 8 и 9 показывает, что за отчетный период финансовое

положение фирмы ухудшилось.

Заключение

Уровень

технической оснащенности труда определяется отношением стоимости

производственного оборудования к среднесписочному числу рабочих в наибольшую

смену. Темпы его роста сопоставляются с темпами роста производительности труда.

Желательно, чтобы темпы роста производительности труда опережали темпы роста

технической вооруженности труда. В противном случае происходит снижение

фондоотдачи.

Увеличение

или уменьшение остатков денежной наличности на счетах в банке обусловливается

уровнем несбалансированности денежных потоков, т.е. притоком и оттоком денег. Превышение

притоков над оттоками увеличивает остаток свободной денежной наличности, и

наоборот, превышение оттоков над притоками приводит к нехватке денежных средств

и увеличению потребности в кредите.

Коэффициент

ликвидности денежного потока (Лд. п) определяется отношением

положительного денежного потока (ПДП) к отрицательному денежному потоку

(ОДП).

Необходимо

также определить эффективность денежного потока предприятия. Для этого

рассчитывается и анализируется коэффициент эффективности денежного потока (Эд.

п) как отношение чистого денежного потока (ЧДП) к

отрицательному денежному потоку (ОДП).

Устойчивость

финансового положения предприятия в значительной степени зависит от

целесообразности и правильности вложения финансовых ресурсов в активы. В

процессе функционирования предприятия и величина активов, и их структура

претерпевают постоянные изменения.

Список литературы

1. Савицкая

Г.В. Анализ хозяйственной деятельности предприятия: Учеб. пособие / Г.В. Савицкая.

— 8-е изд., испр. — Мн.: Новое знание, 2005. — 704 с.

2. Анализ

и диагностика финансово-хозяйственной деятельности предприятия: Учеб. пособие

для вузов, 3-е изд. перераб. и доп. / Под ред. П.П. Табурчака, В.М. Тумина и М.С.

Сапрыкина. — Ростов н/Д: Феникс, 2005. — 352 с.

Приложение 1

Таблица 6. Баланс предприятия (млн. руб.) по состоянию на 1.01.05 г. (по

данным формы Ф — 1)

| Статья баланса | Сумма | Статья баланса | Сумма | ||

| начало года | конец года | начало года | конец года | ||

| 1 | 2 | 3 | 4 | 5 | 6 |

| АКТИВ | ПАССИВ | ||||

|

I. Основные и прочие внеоборотные активы |

III. Капитал и резервы |

||||

| Нематериальные активы: | — | — | Уставный капитал (85) | 320,3 | — |

|

первоначальная стоимость (04) |

— | — | Добавочный капитал (85) | — | 320,3 |

| износ (05) | — | — | Резервный капитал (86) | — | — |

| остаточная стоимость | — | — | Резервные фонды (86) | — | — |

| Основные средства: | — | — | Фонды накопления (88-3) | 12281,6 | 11196,6 |

|

первоначальная стоимость (01) |

— | — |

Целевые финансирования и |

— | — |

| износ (02) | — | — | Арендные обязательства (97) | 16589,8 | 27130,4 |

| остаточная стоимость | 28785,1 | 41243,4 | Нераспределенная прибыль прошлых лет (87) |

— | — |

|

Оборудование к установке (07) |

10,2 | 10,2 | Прибыль: | ||

| Незавершенные капитальные вложения (08) |

744,3 | 5371,0 | отчетного года (80) | — | 12345,4 |

| Долгосрочные финансовые вложения (06) | 11,4 | 24,3 | использовано (81) | — | 5565,8 |

| Расчеты с учредителями (75) | — | — | нераспределенная прибыль отчетного года |

6779,6 | |

| Прочие внеоборотные активы | 3,6 | 3,6 | |||

| Итого по разделу I | 29554,6 | 46652,5 |

Итого по разделу III |

29191,7 | 45426,9 |

| АКТИВ | ПАССИВ | ||||

|

II. Запасы |

IV. Долгосрочные |

||||

|

Производственные запасы (10,15) |

— | — | Долгосрочные кредиты банков (92) | 410,5 | 5,4 |

|

Животные на выращивании и откорме (11) |

— | — | Долгосрочные займы (95) | ||

|

Малоценные и быстроизнашивающиеся предметы: |

— | — |

V. Краткосрочные |

||

| первоначальная стоимость (12) | — | — | Краткосрочные кредиты банков (90) | — | — |

| износ (13) | — | — | Кредиты банков для работников (93) | — | — |

| остаточная стоимость | — | — | Краткосрочные займы (94) | — | — |

|

Незавершенное Производство (20, 21,23,29,30) |

— | — | Расчет с кредиторами: | ||

|

Расходы будущих периодов (31) |

28785,1 | 41243,4 | За товары, работы и услуги (60) | 1292,4 | 5573,6 |

| Готовая продукция (40) | 10,2 | 10,2 | по векселям выданным (60) | — | — |

| Товары (41) | 744,3 | 5371,0 | по оплате труда (70) | 256.6 | 2154,4 |

| Налог на добавленную стоимость по приобретенным ценностям (19) |

11,4 | 24,3 | |||

| Прочие запасы и затраты | — | — | |||

| Итого по разделу II | 3,6 | 3,6 | |||

|

III. |

по социальному страхованию и обеспечению (69) |

||||

| Товары отгруженные (45) | — | — | по имущественному и личному страхованию (65) |

||

| Расчеты с дебиторами: | с дочерними предприятиями (78) | ||||

| за товары, работы и услуги (62, 76) |

2696,5 | 11511,2 | по внебюджетным платежам (67) | ||

| по векселям полученным (62) | с бюджетом (68) | ||||

| с дочерними предприятиями (78) | — | — | с прочими кредиторами | ||

| с бюджетом (68) | — | — | Авансы, полученные от покупателей и заказчиков (64) |

||

| с персоналом по прочим операциям (73) | — | Расчеты с учредителями (75) | |||

| с прочими дебиторами | — | — | Доходы будущих периодов (83) | ||

| Авансы, выданные поставщикам и подрядчикам (61) |

922,5 | Фонды потребления (88) | |||

| Краткосрочные финансовые вложения (53) |

56,8 | 118,6 | Резервы предстоящих расходов и платежей (39) |

||

| Денежные средства: | Резервы по сомнительным долгам (82) | ||||

| касса (50) | 0.92 | 44,6 | Прочие краткосрочные пассивы | ||

| 1 | 2 | 3 | 4 | ||

| расчетный счет (51) | 82,38 | 13,25 | И т о г о по разделу V | ||

| валютный счет (52) | 856,9 | 4830,25 |

Баланс |

||

| прочие денежные средства (55,56,57) | 98,6 | 256 | |||

| Прочие оборотные активы | |||||

| И т о г о по разделу III | 3792,1 | 17746,4 | |||

| Убытки: | |||||

| прошлых лет (87) | — | — | |||

| отчетного года | — | — | |||

|

Баланс |

36000,0 |

71879,0 |

|||