Содержание

Введение

Глава 1 Методологические

основы учета расчетов с персоналом по оплате труда и прочим операциям

1.1 Понятие,

виды, системы и формы оплаты труда, применяемые в Российской Федерации

1.2

Влияние производственной структуры ОАО «Тульский молочный комбинат» на систему

организации оплаты труда

1.3 Организация системы

документооборота по учету личного состава и оплаты труда на ОАО «Тульский

молочный комбинат»

Глава 2 Синтетический и

аналитический учет расчетов с персоналом по оплате труда и прочим расчетным

операциям на оао «тульский молочный комбинат»

2.1 Организация

бухгалтерского учета расчетов с персоналом по основной и дополнительной

заработной плате

2.2 Виды и порядок удержаний из оплаты труда работников

2.3 Особенности организации учета

расчетов с персоналом по прочим операциям

Глава 3 Организация компьютерного учета расчетов с персоналом

по оплате труда и прочим операциям

3.1 Обоснование необходимости

компьютерной обработки данных в процессе решения задачи по учету расчетов с

персоналом по оплате труда и прочим операциям

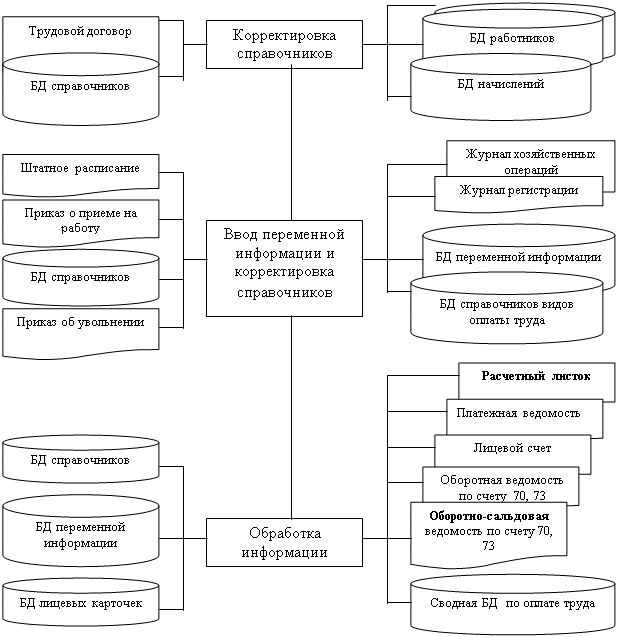

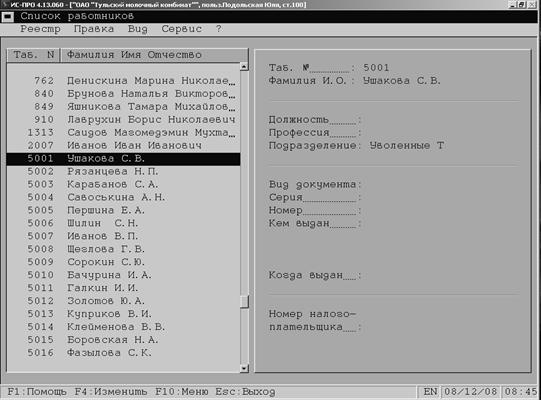

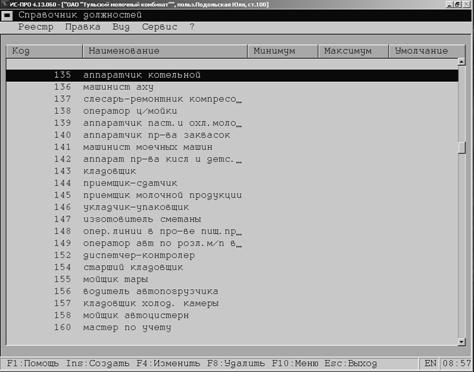

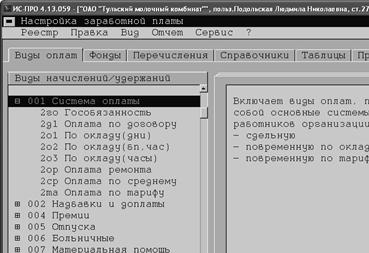

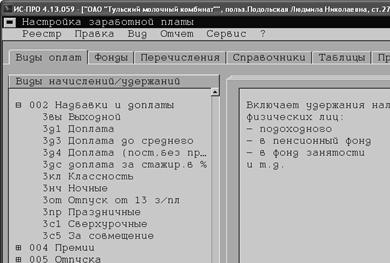

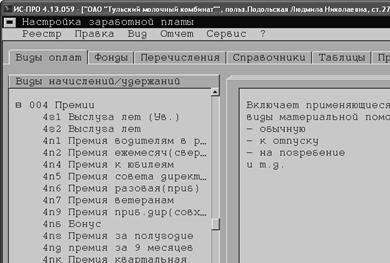

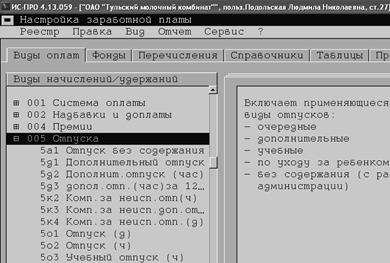

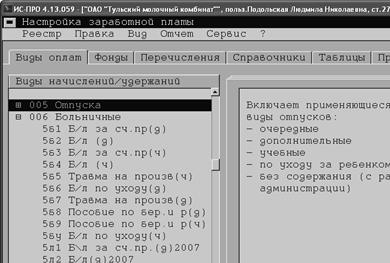

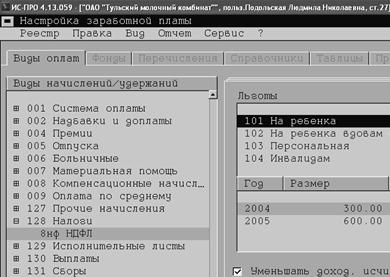

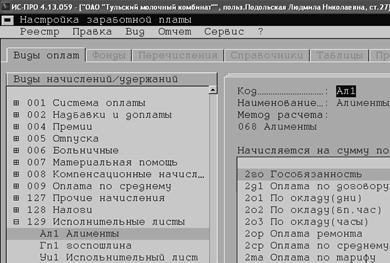

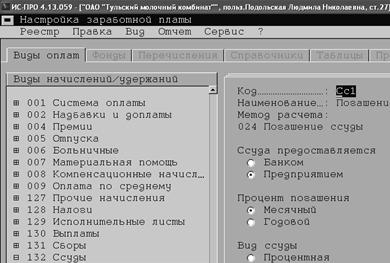

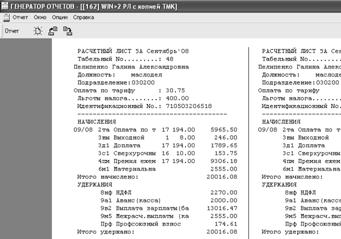

3.2 Информационное обеспечение и технический

процесс решения задачи с использованием программного продукта «ИС-ПРО»

Заключение

Список использованной

литературы

Введение

Оплата

труда — это денежное выражение основной формы необходимого продукта, созданного

на предприятии, вознаграждение, которое предприятие обязано выплатить

работникам за их труд в течение определенного рабочего времени в соответствии с

его количеством и качеством по заранее установленным нормам не ниже

установленного государством минимального размера оплаты труда.

В условиях рыночной экономики в соответствии с

изменениями в экономическом и социальном развитии страны существенно меняется и

политика в области оплаты труда, социальной поддержки и защиты работников.

Многие функции государства по реализации этой политики переданы непосредственно

хозяйствующим субъектам, которые самостоятельно устанавливают формы, системы

и размеры оплаты труда, материального стимулирования ее результатов.

Понятие «заработная плата» наполнилось новым

содержанием и охватывает все виды заработков, премий, надбавок, социальных

льгот, начисленных в денежной и натуральных формах независимо от источников

финансирования, включая денежные суммы, начисленные в соответствии с законодательством за не

проработанное время (ежегодный отпуск и так далее).

Проблема

грамотного и своевременного начисления оплаты труда особенно актуальна в

настоящее время, поскольку заработная плата является важной составляющей

себестоимости продукции, работ и услуг. Если человек знает, что его труд

ценится и оплачивается достойно, правильно и вовремя, настроение и желание

работать повышаются. Соответственно растет и производительность труда, что

приносит дополнительную прибыль предприятию. В связи с этим своевременное

выявление ошибок и недочетов при начислении оплаты труда позволяет не только

принять оперативные меры по исправлению негативной ситуации, но и существенно

улучшить организацию и качество исчисления итогов труда, способствовать

сохранению хорошего психологического климата в среде работников.

Проблемы оплаты труда в современных условиях хозяйствования

становятся все более острыми и актуальными еще и в связи с тем, что для весьма

значительного числа предприятий регулярность и размер выплат предопределяют не

только перспективы развития самих организаций, но и обеспечивают физическое

выживание их персонала.

Спад объемов производства и закупок, а также взаимные неплатежи,

оказали негативное влияние на финансовое состояние товаропроизводителей всех

форм собственности, явились основной причиной длительных задержек с выплатой

заработной платы на предприятиях. Чтобы выйти из создавшегося положения, многие

предприятия стали внедрять новую систему оплаты труда, включающую как денежные,

так и натуральные компоненты.

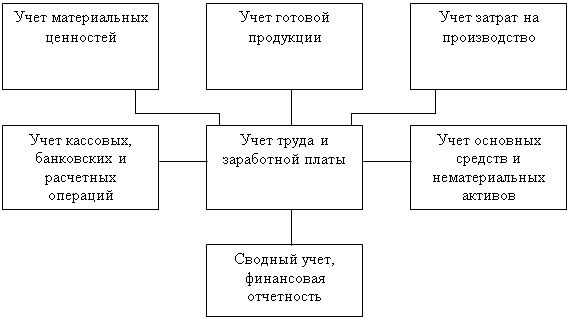

Учет труда и заработной платы по праву занимает одно

из центральных мест во всей системе учета на предприятии. В новых условиях

хозяйствования важнейшими его задачами являются: в установленные сроки

производить расчеты с персоналом предприятия по оплате труда

(начисление зарплаты и прочих выплат, сумм к удержанию и выдаче на руки),

своевременно и правильно относить в себестоимость продукции (работ,

услуг) суммы начисленной заработной платы и отчислений органам

социального страхования, собирать и группировать показатели по труду и

заработной плате для целей оперативного руководства и составления необходимой

отчетности, а также расчетов с органами социального страхования,

Пенсионным фондом и фондом занятости.

Основной целью написания

выпускной квалификационной работы является обобщение теоретических знаний в

области учета расчетов по оплате труда, исследование организации и ведения

учета на примере конкретного

предприятия и формирование выводов по результатам исследования.

Для достижения данной цели необходимо

решить следующие задачи:

— изучить существующие виды, системы

и формы оплаты труда;

— отразить особенности нормативного

регулирования учета расчетов по оплате труда в современных условиях;

— дать характеристику исследуемому

предприятию в части учета расчетов по оплате труда;

— рассмотреть организацию системы

документооборота по учету личного состава и оплаты труда на ОАО «Тульский

молочный комбинат»;

— проанализировать организацию

синтетического и аналитического учета расчетов по оплате труда на изучаемом

предприятии, учетную политику организации в целях бухгалтерского учета на 2008

год;

—

оценить соблюдение положений законодательства о

труде, порядок начисления заработной платы и удержаний

из нее, а также ведения аналитического учета и сводных расчетов по оплате труда

на предприятии;

—

представить обоснование необходимости компьютерной обработки данных в

современных условиях;

—

описать организацию компьютерного учета расчетов с персоналом по оплате труда и

прочим операциям;

—

сформировать выводы по результатам исследования и рекомендации по улучшению организации участка учета расчетов с

персоналом по оплате труда и прочим операциям

на ОАО «Тульский молочный комбинат».

Объектом исследования

является ОАО «Тульский

молочный комбинат», основной деятельностью которого выступает переработка

сырого молока, поступающего от хозяйств и населения Тульской и соседних

областей. Период исследования — 2008 год. Предметом

исследования является совокупность

теоретических и методологических вопросов, связанных с процессом организации

учета расчетов с персоналом по оплате труда и прочим

операциям.

Основой

для написания выпускной квалификационной

работы послужили нормативно-законодательная база, регулирующая учет расчетов по

оплате труда, фактические данные учета и отчетности ОАО «Тульский молочный

комбинат», а также экономическая литература по исследуемому вопросу и труды

таких авторов, как Е.В. Воробьева, С.С. Дудченко, М.Л. Макальская, Ю. Одегоев.

Глава 1 Методологические основы учета расчетов с персоналом

по оплате труда и прочим операциям

1.1

Понятие,

виды, системы и формы оплаты труда, применяемые в Российской Федерации

Оплата

труда – система отношений, связанных с обеспечением установления и

осуществления работодателем выплат работникам за их труд в соответствии с

законами, иными нормативными правовыми актами, коллективными договорами,

соглашениями, локальными нормативными актами и трудовыми договорами.

Право

людей на получение гарантированного минимального размера оплаты труда

закреплено в основном законе страны – Конституции Российской Федерации [1, ст.

7 гл. 1]. Минимальный размер оплаты труда установлен Федеральным законом «О

минимальном размере оплаты труда» и в настоящее время составляет 2 300 рублей в

месяц [8, ст. 1].

Правовое регулирование трудовых отношений и иных

непосредственно связанных с ними отношений осуществляется трудовым

законодательством Российской Федерации. Трудовой кодекс

был принят в декабре 2001 года вместо устаревшего Кодекса законов о труде

РСФСР, действовавшего с 1 апреля 1972 года. Основной целью трудового

законодательства является установление государственных гарантий трудовых прав и

свобод граждан, создание благоприятных условий труда, защита прав и интересов

работников и работодателей [4, ст. 1 гл. 1]. Трудовой кодекс

также закрепил такое понятие, как заработная плата.

Заработная плата (оплата труда работника) — вознаграждение за

труд в зависимости от квалификации работника, сложности, количества, качества и

условий выполняемой работы, а также компенсационные выплаты (доплаты и надбавки

компенсационного характера, в том числе за работу в условиях, отклоняющихся от

нормальных, работу в особых климатических условиях и на территориях,

подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного

характера) и стимулирующие выплаты [4, ст. 129 гл. 20].

Заработная

плата может включать в себя различные выплаты, которые можно разделить на три

основные группы:

1.

вознаграждения за

выполнение трудовых обязанностей;

2.

компенсационные

выплаты, учитывающие любые отклонения условий от нормальных;

3.

стимулирующие

выплаты [26, с. 40].

Оплата труда каждого работника должна находиться в прямой

зависимости от его личного трудового вклада и качества труда. Запрещается

ограничивать максимальный размер заработной платы и устанавливать заработную

плату ниже минимального размера, определенного законодательством. При этом

доплаты и надбавки, а также премии и другие поощрительные выплаты должны

начисляться сверх указанного минимума.

Действующее законодательство предоставляет организациям право

самостоятельно выбирать и устанавливать системы оплаты труда, наиболее

целесообразные в технических условиях работы. Виды, системы и формы оплаты

труда, размеры тарифных ставок, окладов, системы премирования фиксируются в

коллективном договоре и других актах, издаваемых в организации.

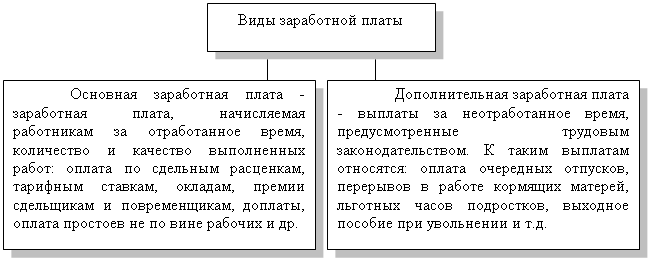

Различают два вида заработной платы:

основную и дополнительную (рис. 1.1).

Рис 1.1. Виды заработной платы

Система оплаты труда —

совокупность норм, содержащихся в локальных нормативных актах, принятых в

соответствии с федеральными законами и иными нормативными правовыми актами Российской

Федерации, устанавливающих условия и размеры оплаты труда, включая размеры

тарифных ставок, окладов (должностных окладов), ставок заработной платы, а

также выплаты компенсационного и стимулирующего характера.

Иными словами, система

оплаты труда — это комплекс взаимосвязанных правил, принятый данным

работодателем и регулирующий все аспекты выплат работникам за труд:

— категории выплат

(оплата за труд, премии, компенсации);

— формы выплат (оклады,

бонусы, тарифные ставки и т.п.);

— порядок исчисления

(повременный, сдельный, процентный и т.п.);

— порядок и случаи

выплат;

— иные вопросы

(минимальный размер, порядок повышения).

Если система оплаты

труда отражается в коллективном договоре или соглашении, то ей посвящается

соответствующий раздел такого документа [4, ст. 41, 46 гл. 7]. Если же

работодатель принимает по данному вопросу локальный нормативный акт, то обычно

он называется «Положение об оплате труда работников организации

(предпринимателя)».

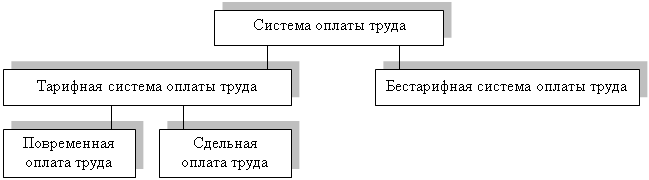

Основная принятая

классификация систем оплаты труда — это разделение их на тарифные и бестарифные

(рис. 1.2).

Рис 1.2. Классификация

систем оплаты труда

При тарифной системе

оплаты труда оценивается (тарифицируется) либо единица времени (час, день,

календарный месяц), либо единица продукции. Соответственно размер заработной

платы работника зависит от того, какая ставка (оклад) ему установлена и сколько

он отработал единиц времени (изготовил единиц продукции). Первый вариант

принято называть повременной оплатой труда, а второй – сдельной (Приложение 1).

Повременная – это форма оплаты труда, при которой заработная

плата работника зависит от фактически отработанного времени и тарифной ставки

работника, а не от количества выполненных работ. В зависимости от единицы учета

отработанного времени применяются часовые, дневные и месячные тарифные ставки.

Повременная форма оплаты труда бывает двух видов – простой повременной

и повременно-премиальной.

При простой повременной оплате труда заработок рабочего

определяют, умножая часовую или дневную тарифную ставку его разряда на

количество отработанных им часов или дней. При определении заработка других

категорий работников соблюдается следующий порядок: если работник отработал все

рабочие дни месяца, то оплата составит установленный для него оклад. Если в

данном месяце отработано неполное число рабочих дней, то заработок определяется

путем деления установленной ставки на календарное количество рабочих дней.

Полученный результат умножается на количество оплачиваемых за счет организации

рабочих дней.

При повременно-премиальной оплате труда к сумме заработка по

тарифу прибавляют премию, которая устанавливается в процентном отношении к

тарифной ставке. Премии выплачиваются в соответствии с положениями о

премировании, которые разрабатываются, утверждаются в каждой организации. В

положениях предусматриваются конкретные показатели и условия премирования, при

соблюдении которых у работника возникает право требовать соответствующую

премию. К таким показателям относятся: выполнение производственных заданий,

экономия сырья, материалов, энергии, рост производительности труда, повышение

качества производимой продукции, освоение новой техники и технологии и др.

Сдельная форма оплаты труда применяется тогда, когда можно

учитывать количественные показатели результата труда и нормировать его путем

установления норм выработки, норм времени, нормированного производственного

задания.

При сдельной форме труд работников оплачивается по сдельным

расценкам в соответствии с количеством произведенной продукции. При этом в

Положении об оплате труда (в коллективном договоре) работодателю необходимо

отразить нормы труда и определить порядок установления тарифных и сдельных

расценок, которые позволят определить требуемое количество трудовых затрат на

изготовление единицы готового продукта.

Нормы труда

устанавливаются для работников в соответствии с достигнутым уровнем техники,

технологии, организации производства и труда. При нормировании труда работников

применяются:

— норма времени —

величина затрат рабочего времени работником (коллективом работников)

соответствующей квалификации для выполнения единицы работы с учетом заданных

технических условий;

— норма выработки —

объем работы, который должен быть выполнен работником (коллективом работников)

соответствующей квалификации за единицу времени (час, день и т.д.) в данных

технических условиях;

— норма обслуживания —

количество производственных объектов, которые работник (коллектив работников)

соответствующей квалификации должен обслуживать в течение единицы времени в

данных технических условиях;

— норма численности —

число работников соответствующей квалификации для выполнения определенных

функций или объемов работ.

Сдельная форма оплаты труда имеет

несколько систем:

·

прямая сдельная –

когда труд работников оплачивается за число единиц изготовленной ими продукции

и выполненных работ, исходя из твердых сдельных расценок, установленных с

учетом необходимой квалификации;

·

сдельно-прогрессивная

– когда количество единиц продукции, произведенной работником в пределах нормы,

оплачивается по основным неизменным расценкам, а сверх нормы — по повышенным;

·

сдельно-премиальная

– оплата труда включает премирование за перевыполнение норм выработки,

достижение определенных качественных показателей: сдачу работ с первого

требования, отсутствие брака и т.д.;

·

косвенно-сдельная

– применяется для оплаты труда вспомогательных рабочих (наладчиков,

комплектовщиков и др.). Размер их заработка определяется в процентах от

заработка основных рабочих, труд которых они обслуживают.

Расчет заработка при сдельной форме оплаты труда

осуществляется по документам о выработке (наряд на сдельную работу, в котором

указывается норма выработки и фактически выполненная работа, распоряжение о

премировании за перевыполнение плана, аккордное задание, цеховой наряд на

выполнение задания цехом).

Аккордная система

содержит в себе элементы как тарифного, так и бестарифного способов оплаты

труда. При аккордной системе заработная плата исчисляется за выполнение

аккордного задания (за объем работ). В большинстве случаев данный вид оплаты

применяется для работников бригад, когда общая сумма вознаграждения

определяется исходя из оценки аккордного задания, а конкретные суммы заработка

каждого работника устанавливаются исходя из количества и качества затраченного

труда. Заработок в таком случае может рассчитываться при помощи коэффициента

распределения (приработка).

Тарифная система

включает в себя три элемента (Приложение 2):

1) тарифные ставки,

оклады (должностные оклады);

2) тарифные сетки;

3) тарифные

коэффициенты [4, ст. 143 гл. 21].

Использование этих трех

элементов при применении единых условий оплаты труда рабочих, специалистов и

других служащих предполагает следующий порядок действий:

1) определение тарифной

ставки первого разряда как размера вознаграждения за простой

(неквалифицированный) труд, произведенный в единицу времени (день, час, месяц);

2) расчет тарифных

коэффициентов для определения тарифных ставок следующих (второго, третьего и

т.д.) разрядов, по которым будет выплачиваться вознаграждение за более

квалифицированный и сложный труд;

3) расчет тарифных

ставок второго и последующих разрядов путем умножения тарифной ставки первого

разряда на тарифные коэффициенты соответствующих разрядов. Рассчитанные таким

образом разряды и составляют тарифную сетку;

4) тарификация

выполняемых у работодателя работ, т.е. отнесение видов труда к тарифным

разрядам в зависимости от сложности труда и квалификации работника. При

тарификации используется также понятие «квалификационный разряд» — это

величина, отражающая уровень профессиональной подготовки работника.

Примером данного

порядка является тарифная сетка, которая была установлена для работников

бюджетной сферы Постановлением Правительства РФ «О дифференциации в уровнях

оплаты труда работников бюджетной сферы на основе единой тарифной сетки».

Тарифная ставка первого разряда и тарифные коэффициенты для данной сетки

утверждались Правительством Российской Федерации.

Свои тарифные

коэффициенты и ставки может утвердить любой работодатель. Однако значительно

более распространенной является ситуация, когда утверждаются только месячные

оклады (или вилка окладов) для разных профессий и должностей.

Бестарифные системы

менее определенны, чем тарифные. Они не предусматривают ни ставок, ни окладов

и, по сути, гарантируют работнику только выплату МРОТ. Остальные суммы

определяются по установленным правилам в зависимости от конечных результатов

работы (часто даже не только самого работника, а целого подразделения или

предприятия).

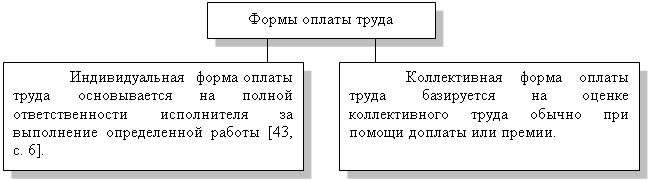

В

зависимости от оценки результатов формы оплаты труда

могут быть разделены на индивидуальные и коллективные (рис. 1.3).

Рис 1.3. Формы оплаты

труда

В последние годы наряду с тарифной и

бестарифной системами применяются также смешанные системы оплаты труда, имеющие

признаки одновременно и тарифной, и бестарифной систем, индивидуальных и

коллективных форм оплаты труда [26, с. 72].

Для того чтобы усилить

гарантированность оплаты труда, некоторые работодатели устанавливают работнику

смешанную форму оплаты труда — оклад плюс процент. Оклад выплачивается всегда

(если работник отработал месяц), а процент — в случае продажи работником

товаров (выполнения работ, оказания услуг).

Также применяется

система оплаты труда в зависимости от коэффициентов трудового участия

(трудового вклада). При такой системе в зависимости от результатов деятельности

организации выделяется фонд оплаты труда на коллектив и затем в зависимости от

коэффициентов рассчитывается сумма, которую надлежит выплатить каждому

работнику. Использование такой формы оплаты труда возможно там, где организация

труда позволяет рассчитать вклад каждого представителя коллектива в конечный

результат, и в результатах труда заинтересован весь коллектив.

Используется также

форма выплаты заработной платы в виде процентов от реализованных товаров

(работ, услуг). Обычно она используется там, где прибыль в целом зависит от

инициативы и старания лично работника.

Каждое предприятие

самостоятельно устанавливает систему оплаты труда в зависимости от особенностей

своей производственной структуры.

1.2

Влияние

производственной структуры ОАО «Тульский молочный комбинат» на систему

организации оплаты труда

Основной

деятельностью открытого акционерного общества «Тульский

молочный комбинат» является переработка сырого молока, поступающего от

хозяйств и населения Тульской и соседних областей.

Ассортимент

выпускаемой продукции достаточно обширен: предприятие специализируется как на

производстве продуктов питания для населения, так и на выпуске кормов для

отрасли животноводства.

ОАО «Тульский молочный комбинат» реализует выпущенную продукцию на территории как

Тульской, так и ряда других областей (таб. 1.1).

Таблица 1.1

География получения доходов ОАО «Тульский

молочный комбинат» за 9 месяцев 2008 года, тыс. руб.

| Наименование региона | Выручка от продаж | Удельный вес, % |

| Всего доходов от продажи товаров и продукции собственного производства |

868761 | 100 |

| в т.ч. Тула и Тульская область | 788307 | 90,74 |

| Москва и Московская область | 51893 | 5,97 |

| Калуга и Калужская область | 11837 | 1,36 |

| Воронеж и Воронежская область | 11774 | 1,36 |

| Рязань и Рязанская область | 2716 | 0,31 |

| Орел и Орловская область | 1313 | 0,15 |

| Прочие | 921 | 0,11 |

Наибольший

доход от продажи товаров и продукции собственного производства ОАО «Тульский молочный комбинат» получает в г. Туле и

Тульской области (Приложение 3). Однако в последнее время география

получения доходов Обществом изменяется. Наблюдается рост доли выручки от продаж

в ряде смежных регионов, таких, как Московская и Калужская области, в общей

величине выручки от продаж, что обусловлено стремлением Общества увеличить

рынки сбыта и, как следствие, повысить прибыль.

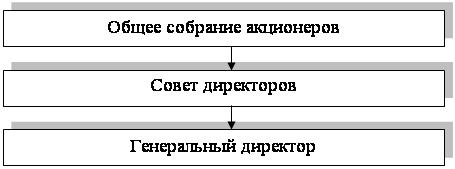

Руководство

производственной и хозяйственной деятельностью ОАО «Тульский молочный

комбинат» осуществляет Совет директоров в составе пяти человек (рис. 1.4).

Рис.

1.4. Структура управления ОАО «Тульский молочный комбинат»

В

настоящее время акционерное общество открытого типа «Тульский молочный

комбинат», производственной мощностью 132 тонны переработки молока в смену,

состоит только из Тульского городского молочного завода.

Городской

молочный завод имеет бесцеховую структуру управления с пятью производственными

подразделениями, объединенными в производственный отдел:

Ø

по приемке и

обработке сырого молока (приемо-аппаратный участок);

Ø

по выработке

молока и кисломолочных продуктов (цех розлива);

Ø

по производству

масла и спрэдов (маслоцех),

Ø

по выработке

творога и творожных изделий (творожный цех);

Ø

по производству

сухих молочных продуктов (цех сушки).

На

данном предприятии существуют следующие подразделения: отдел снабжения;

лаборатория; служба главного инженера, в состав которой входят производственный

отдел, отдел механики, отдел энергетики, отдел КИПиА; отдел прогнозирования

экономического и социального развития; бухгалтерия; отдел кадров; отдел сбыта и

логистики (Приложение 4).

Центральное

место в структуре управления ОАО «Тульский молочный комбинат» занимает генеральный

директор, который несет ответственность за работу всего предприятия.

Отдел

снабжения состоит из начальника снабжения и товароведа, а также заведующего

материальным складом, кладовщиков и водителей. Главная функция отдела:

обеспечение структурных подразделений предприятия необходимыми материалами

согласно утвержденных главным инженером заявок.

Производственная

лаборатория проводит постоянный контроль качества производимой продукции.

Главному

инженеру подчиняются:

—

главный технолог, который следит за соблюдением технологического процесса на

производстве. Ему подчиняются начальники производственных цехов. В каждой смене

ответственность за процесс производства несут сменные мастера. Они контролируют

также деятельность работников смены;

—

главный механик, в подчинении которого находятся мастера обслуживающих

подразделений: мехмастерской, компрессорной, ремонтно-строительного участка.

Основная задача службы главного механика – поддержание работоспособности

оборудования;

—

главный энергетик. Ему подчиняются мастера электроучастка, котельной,

сантехнического участка, которые следят за обеспечением ОАО «Тульский молочный

комбинат» топливно-энергетическими ресурсами;

—

ведущий специалист КИПиА. Он руководит группой ремонта КИПиА, чья основная

задача: контролировать точность контрольно-измерительных приборов, а также

производить поверку средств измерения.

Отдел

прогнозирования экономического и социального развития осуществляет долгосрочное

и краткосрочное планирование деятельности предприятия, разрабатывает бюджеты

структурных подразделений, контролирует исполнение принятых бюджетов,

анализирует полученный финансовый результат по итогам каждого месяца, выявляет

резервы снижения себестоимости продукции, подготавливает управленческие отчеты

для заинтересованных пользователей.

Отдел

кадров представлен в лице начальника отдела и ведущего экономиста по труду,

которые осуществляют прием, перевод и увольнение работников предприятия. В

обязанности сотрудников данного отдела также входит контроль используемого

рабочего времени всех сотрудников ОАО «Тульский молочный комбинат».

Отдел

сбыта представлен начальником отдела, менеджерами и операторами выписки, а

также специалистом по маркетингу. Работники отдела осуществляют поиск

потенциальных покупателей, заключают договора, группируют заявки на

производство продукции и выписывают документы на реализацию

(товарно-транспортные накладные и пропуска). Специалист по маркетингу

разрабатывает дизайн упаковок для продукции комбината, проводит промо-акции,

подготавливает имидж-статьи, распространяет рекламные буклеты. Главная функция

отдела — способствовать продвижению продукции ОАО «Тульский молочный комбинат»

на рынке продуктов питания.

Отдел

логистики состоит из начальника отдела, работников склада готовой продукции:

кладовщиков и грузчиков, а также водителей. Сотрудники склада осуществляют

отгрузку готовой продукции покупателям и доставляют ее потребителям.

Среднесписочная

численность работающих в 2008 году (по итогам 9 месяцев) составляет 430 человек

(табл. 1.2).

Таблица 1.2

Среднесписочная численность работающих на

ОАО «Тульский молочный комбинат» за 2002-2008 годы, чел.

| Годы | |||||||

| 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | |

| Основной производственный персонал | 247 | 244 | 236 | 243 | 239 | 224 | 211 |

| Обслуживающий персонал | 222 | 217 | 215 | 208 | 191 | 176 | 165 |

| Управленческий персонал | 61 | 59 | 59 | 54 | 60 | 55 | 54 |

| Итого | 530 | 520 | 510 | 505 | 490 | 455 | 430 |

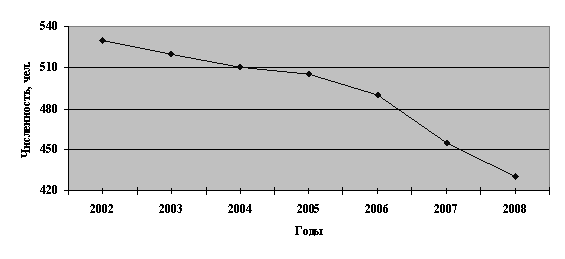

Анализируя среднесписочную численность работающих на ОАО «Тульский молочный комбинат» за

2002-2008 годы, можно сделать вывод, что данный показатель в целом по

предприятию постоянно снижается (рис. 1.5), что объясняется проводимой

руководством предприятия политикой перевооружения производственных мощностей и,

как следствие, автоматизацией ручного труда.

Рис.

1.5. График изменения численности работников на ОАО «Тульский молочный

комбинат» за 2002-2008 годы

Наибольший

удельный вес в структуре численности работников ОАО «Тульский молочный

комбинат» в 2008 году (Приложение 5) занимают работники производственных цехов

(37,3%), а также склада готовой продукции (11,9%) и отдела продаж (8,1%), что

обусловлено производственной деятельностью предприятия.

Коллективный договор — это правовой акт, регулирующий социально-трудовые отношения в

организации и заключаемый работниками и работодателем в лице их представителей

(Приложение 6).

Согласно

Коллективному договору на предприятии установлена повременно-премиальная форма

оплаты труда для основного производственного и обслуживающего персонала, а

также оплата труда в виде должностного оклада и премий и бонусов к нему (для

управленческого персонала).

На

основании Коллективного договора работникам ОАО «Тульский молочный комбинат»

предоставляется ряд социальных гарантий: ежегодно к отпуску каждому сотруднику

оказывается материальная помощь, предоставляются дополнительные отпуска в связи

с бракосочетанием, тяжелыми условиями труда, оплачиваются медицинские услуги,

предоставляются путевки в санаторно-курортные учреждения.

Размер

премии для разных категорий работников отличается. Величина премии

зафиксирована в Положении о премировании (Приложение

7).

Положение о премировании — это локальный нормативный акт о

правилах назначения премий на конкретном предприятии. Перечень и

размер стимулирующих выплат определяется генеральным директором и ведущим

экономистом по труду в сотрудничестве с представителями трудового коллектива.

Фонд оплаты труда —

суммарные денежные средства предприятия, израсходованные в течение

определенного периода времени на заработную плату, премиальные выплаты, доплаты

работникам.

Фонд

оплаты труда Общества состоит из трех частей: оплата за отработанное время,

оплата за неотработанное время и единовременные поощрительные и другие выплаты

(табл. 1.3).

Таблица 1.3

Анализ фонда оплаты труда за 2002-2008

годы, тыс. руб.

| Подразделение | Годы | ||||||

| 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 (прогноз) | |

| Фонд оплаты труда всего персонала | 37234,5 | 41398,1 | 46814,9 | 54080,4 | 63817,3 | 72113,5 | 90705,0 |

| в т.ч. оплата за отработанное время | 31804,5 | 35360,9 | 39987,7 | 46193,7 | 54510,6 | 61596,9 | 77477,2 |

| оплата за неотработанное время |

3102,9 | 3449,8 | 3901,2 | 4506,7 | 5318,1 | 6009,5 | 7558,8 |

| единовременные поощрительные и другие выплаты |

2327,2 | 2587,4 | 2925,9 | 3380,0 | 3988,6 | 4507,1 | 5669,1 |

| Среднесписочная численность, чел. | 530 | 520 | 510 | 505 | 490 | 455 | 430 |

| Средняя заработная плата одного работника за год |

70,254 | 79,612 | 91,794 | 107,090 | 130,239 | 158,491 | 210,942 |

| Средняя заработная плата одного работника в месяц |

5,854 | 6,634 | 7,649 | 8,924 | 10,853 | 13,208 | 17,578 |

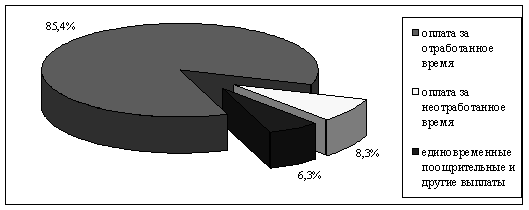

Проанализировав

структуру фонда оплаты труда за 2008 год (рис. 1.6), можно сделать вывод, что

наибольший удельный вес занимает оплата за отработанное время (85,4%). Доля

оплаты за неотработанное время и единовременных поощрительных и других выплат

незначительна и составляет 8,3% и 6,3% соответственно, что позволяет сделать

вывод о нормальной структуре фонда оплаты труда.

Рис.

1.6. Состав фонда оплаты труда за 2008 год

Проанализировав

среднюю заработную плату одного работника в месяц за 2002-2007 годы (Приложение

8), можно сделать вывод, что на ОАО «Тульский молочный комбинат» наблюдается

стабильный рост заработной платы. Согласно прогнозу на 2008 год оплата труда

также будет повышаться, что гарантирует работникам предприятия социальную

защиту в период глобального экономического кризиса. Однако наблюдаемая

тенденция сокращения рабочих мест в связи с перевооружением производственных

мощностей может отрицательно сказаться на благосостоянии ряда сотрудников

предприятия.

Для

ведения бухгалтерского учета в ОАО «Тульский молочный комбинат» функционирует

бухгалтерская служба. Состав бухгалтерии 21 человек. Это главный бухгалтер, его

заместитель, 11 бухгалтеров по участкам учета, 2 бухгалтера расчетного отдела,

4 кассира, в том числе старший, учетчик и 2 совместителя (кассир и бухгалтер),

осуществляющих учет расчетов по закупке молока у населения на территории

Тульской области.

Ответственность

за ведение бухгалтерского учета несет главный бухгалтер. Он же составляет все

формы отчетности, за исключением отчетности, касающейся участка учета расчетов

по оплате труда. Все формы отчетности на этом участке составляют бухгалтера

расчетного отдела. После проверки главным бухгалтером отчетность сдается в

соответствующие органы.

Расчетный отдел ОАО «Тульский молочный

комбинат» состоит из 2 бухгалтеров, основными функциями которых являются:

·

ввод личных данных о вновь

принятых сотрудниках в компьютерную программу;

·

перемещение сотрудников по

подразделениям предприятия;

·

начисление заработной платы;

·

расчет отпускных больничных

листов;

·

удержание налога на доходы

физических лиц;

·

прочие удержания из заработной

платы (по исполнительным листам, ссудам, заявлениям и др.);

·

учет депонированных сумм;

·

свод заработной платы по счетам

бухгалтерского учета;

·

начисление ЕСН;

·

составление отчетности по участку

учета расчетов по оплате труда.

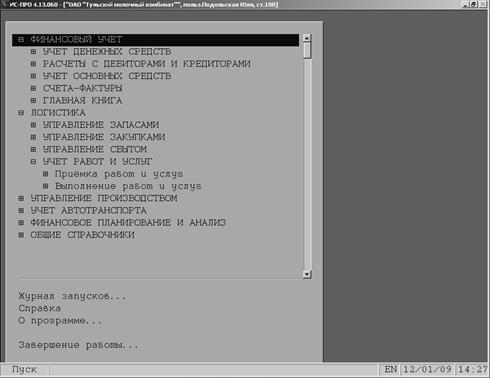

На

ОАО «Тульский молочный комбинат» учет полностью компьютеризован. С этой целью с

2006 года на предприятии внедряется комплексная программа «ИС-ПРО»,

охватывающая все участки учета, а также снабжение (составление заявок на

материалы) производство (контроль рецептур продукции) и реализацию (оформление

заявок покупателей).

Для

учета оплаты труда в программном продукте «ИС-ПРО» предусмотрен отдельный блок,

доступ к которому ограничен. При закрытии отчетного периода (месяца) проводки

из базы «Заработная плата» переносятся в основной блок, в котором

рассчитывается себестоимость произведенной продукции и определяется финансовый

результат. Счет 70 «Расчеты с персоналом по оплате труда» в основной базе не

имеет аналитики, что обеспечивает конфиденциальность бухгалтерской информации.

В

настоящее время руководством предприятия поставлена задача внедрения

электронной системы документооборота с целью ускорения процесса обмена данными

и оперативного предоставления сведений для целей

управленческого учета.

1.3 Организация системы документооборота по учету личного

состава и оплаты труда на ОАО «Тульский молочный комбинат»

Документооборот представляет собой движение документов в

организации с момента их создания или получения до завершения исполнения или

отправления [21].

Правила документооборота устанавливаются для упорядочения

работы по созданию, контролю и использованию в бухгалтерской деятельности первичных

учетных документов, своевременности формирования данных бухгалтерской

отчетности [23, с. 294].

Наличие системы документооборота на любом предприятии

является свидетельством качества системы учета и внутреннего контроля и, как

следствие, успешной работы предприятия.

В

составе учетной политики ОАО «Тульский молочный комбинат» утверждены правила

документооборота и технология обработки учетной информации. Обязательность

составления графика документооборота предусмотрена в Федеральном законе «О

бухгалтерском учете» [5, п. 3 ст. 6].

При

организации системы документооборота по учету личного состава и оплаты труда на

ОАО «Тульский молочный комбинат» (Приложение 9) использовался принцип

распределения обязанностей между отделами, что характерно для крупных организаций

и позволяет проследить связи между специалистами и подразделениями,

участвующими в процессе приема, перевода и увольнения сотрудников.

Подбор сотрудников для ОАО «Тульский

молочный комбинат» осуществляет начальник отдела кадров. Прием работника на ОАО

«Тульский молочный комбинат» осуществляется по личному заявлению соискателя,

которое предоставляется в отдел кадров. Начальник отдела кадров оформляет

трудовой договор, приказ о приеме на работу на должность в соответствии со

штатным расписанием, делает запись в трудовой книжке.

Трудовой договор представляет собой соглашение между

работодателем и работником, в соответствии с которым работодатель обязуется

предоставить работнику работу обусловленной трудовой функции, обеспечить

условия труда, своевременно и в полном размере выплачивать работнику заработную

плату, а работник обязуется лично выполнять определенную этим соглашением

трудовую функцию, соблюдать правила внутреннего трудового распорядка [4, ст. 56 гл. 10].

Трудовой

договор заключается в письменной форме, составляется в двух экземплярах, каждый

из которых подписывается сторонами. Один экземпляр трудового договора

передается работнику, другой хранится в отделе кадров. Трудовой договор

вступает в силу со дня его подписания работником и генеральным директором ОАО

«Тульский молочный комбинат».

При приеме работника на

работу издается приказ (распоряжение) по форме № Т — 1 (Приложение 10). Он составляется на

основе заключенного трудового договора и

отражает его условия.

Форма № Т — 1 заполняется в одном экземпляре

начальником отдела кадров на принимаемое на работу лицо. Руководитель

подразделения дает заключение о возможности приема на работу. В приказе

(распоряжении) указываются сведения о том, в качестве кого принят на работу

нанимающийся, по какому разряду или с каким окладом и с каким испытательным

сроком. Приказ (распоряжение) о приеме на работу работника визируется ведущим

экономистом для подтверждения оклада, устанавливаемого в соответствии со

штатным расписанием, и подписывается генеральным директором. С приказом работника

знакомят под расписку.

Прием работников на ОАО

«Тульский молочный комбинат» производится на основании штатного расписания

(форма № Т — 3)

(Приложение 11), которое

содержит перечень структурных подразделений, наименование должностей, специальностей,

профессий с указанием квалификации, сведения о количестве штатных единиц, и

утверждается приказом генерального директора.

На основании приказа о приеме в трудовую книжку работника начальником

отдела кадров вносится запись о приеме на работу, заполняется личная карточка

работника по форме № Т — 2, в которой фиксируется общая информация о работнике,

взятая из его документов, предъявленных при поступлении на работу, а также

сведений, сообщенных о себе работником.

Принятый сотрудник направляется в

расчетный отдел с целью предоставления документов, необходимых для оформления

стандартных вычетов по налогу на доходы физических лиц (справки о доходах

физического лица по форме № 2-НДФЛ с прежнего места работы); копии свидетельства о рождении ребенка, о

заключении брака, о расторжении брака; страхового свидетельства обязательного

пенсионного страхования; свидетельства о постановке на учет в налоговом органе; копии паспорта).

Сотрудником расчетного отдела на

вновь принятого работника открывается лицевой счет (форма № Т — 54а) (Приложение

12), в котором будут ежемесячно отражаться сведения об отработанном времени и

заработной плате, выплаченной работнику в течение календарного года. Форма №

Т — 54а «Лицевой счет» содержит только справочные данные, так как на ОАО

«Тульский молочный комбинат» расчеты по оплате труда ведутся с помощью

вычислительных машин. Получаемые расчетные листки в виде машинограммы по

расчету заработной платы за каждый месяц вкладываются в лицевой счет работника.

Одновременно

начальник отдела кадров предоставляет бухгалтеру расчетного отдела заверенный

своей подписью второй экземпляр приказа (распоряжения) о приеме работника на

работу.

Для обеспечения безопасных условий труда вновь принятый

сотрудник обязан ознакомиться с правилами охраны труда и техники безопасности и

пройти стажировку на рабочем месте под руководством мастера или начальника

отдела. Также в пользование работнику выдается спецодежда и средства

индивидуальной защиты.

Перевод работника на другую работу — постоянное или временное

изменение трудовой функции работника и (или) структурного подразделения, в

котором работает работник, при продолжении работы у того же работодателя, а

также перевод на работу в другую местность вместе с работодателем [4, ст. 72.1

гл. 12].

На ОАО «Тульский молочный комбинат» перевод осуществляется по

личному заявлению сотрудника. Для издания приказа (распоряжения) о переводе

работника на другую работу по форме № Т — 5 (Приложение 13) начальнику отдела

кадров необходима докладная записка руководителя отдела, в котором сотрудник

будет работать. Начальник отдела кадров направляет бухгалтеру расчетного отдела

заверенный своей подписью приказ (распоряжение) о переводе работника на другую

работу. Первый экземпляр приказа после визирования руководителей структурных подразделений

направляется на подпись генеральному директору.

При увольнении сотрудника начальник отдела кадров

руководствуется Трудовым кодексом Российской Федерации, в соответствии с

которым основаниями прекращения трудового договора являются: соглашение сторон,

истечение срока трудового договора, расторжение трудового договора по

инициативе работника или работодателя и т.д. [4, ст. 77 гл. 13].

При расторжении трудового договора по инициативе работника в

отдел кадров сотрудником подается заявление. Начальник отдела кадров

информирует руководителя структурного подразделения, в котором работает

сотрудник, о поданном заявлении и необходимости подбора другого сотрудника.

Через две недели после подачи заявления увольняющийся

сотрудник получает в отделе кадров увольнительный лист, который подписывают

уполномоченные сотрудники предприятия: начальник отдела кадров (указывается

количество дней неиспользованного отпуска для расчета компенсации), профком,

бухгалтерия (указывается задолженность по расчетам с подотчетными лицами),

кладовщик (отражается задолженность за несданную спецодежду).

В

этот же день начальник отдела кадров формирует приказ (распоряжение) о

прекращении (расторжении) трудового договора с работником (увольнении) по форме № Т — 8 (Приложение 14), оригинал

направляется на визирование начальнику отдела и на подпись генеральному

директору, второй экземпляр, заверенный начальником отдела кадров, направляется

бухгалтеру расчетного отдела.

Начальник

отдела формирует табель учета рабочего времени и справку на премию, на

основании которых увольняющемуся сотруднику рассчитывается заработная плата за

текущий месяц.

Согласно приказа в расчетном отделе

составляется форма № Т — 61 «Записка-расчет при прекращении (расторжении)

трудового договора с работником (увольнении)» (Приложение 15), в которой рассчитывается

размер компенсации за неиспользованный отпуск и выходное пособие.

Выдача

окончательного расчета осуществляется в кассе предприятия в день увольнения.

Если в течение трех дней уволенный сотрудник не получил причитающиеся денежные

средства, бухгалтер расчетного отдела направляет в его адрес письмо-уведомление

с сообщением о необходимости получения окончательного расчета в связи с

увольнением.

Процесс

увольнения сотрудника завершается выдачей ему трудовой книжки, которая хранится

в отделе кадров.

Для оформления и учета поощрений

работникам за успехи в работе применяется приказ о поощрении работника (Приложение

16). Приказ составляется на основании представления руководителя структурного

подразделения, в котором работает сотрудник, подписывается генеральным

директором и объявляется работникам под расписку. На основании приказа

(распоряжения) начальником отдела кадров вносится соответствующая запись в

трудовую книжку работника.

Рабочее время — это время, в течение

которого работник в соответствии с правилами внутреннего трудового распорядка

организации и условиями трудового договора должен исполнять трудовые

обязанности, а также иные периоду времени, которые в соответствии с законами и

иными нормативными правовыми актами относятся к рабочему времени [4, ст. 91 гл. 15].

Режим рабочего времени

устанавливается правилами внутреннего трудового распорядка в соответствии с

трудовым законодательством и иными нормативными правовыми актами, содержащими

нормы трудового права.

Нормальная

продолжительность рабочего времени не может превышать 40 часов в неделю.

Трудовой кодекс Российской Федерации устанавливает случаи, когда на законных

основаниях для работников продолжительность рабочей недели может быть меньше,

чем 40 часов. Существует два соответствующих термина:

— сокращенная

продолжительность рабочего времени (для работников в возрасте до шестнадцати

лет, от шестнадцати до восемнадцати лет, являющихся инвалидами I или II группы, занятых на

работе с вредными и (или) опасными условиями труда) [4, ст. 92 гл. 15].

— неполное рабочее время

(по просьбе беременной женщины; одного из родителей, имеющего ребенка в

возрасте до четырнадцати лет; лица, осуществляющего уход за больным членом

семьи) [4, ст. 93 гл.

15].

Работа за пределами нормальной

продолжительности рабочего времени может производиться по инициативе работника

(совместительство) и/или по инициативе работодателя (сверхурочная работа или

работа в выходной день) с письменного согласия сотрудника.

Начисление заработной платы за текущий

месяц осуществляется на основании табелей учета рабочего времени по форме № Т — 12 (Приложение

17), формируемых руководителями структурных подразделений, входящих в

состав ОАО «Тульский молочный комбинат». Табеля представляются начальнику

отдела кадров.

Одновременно с табелем необходимо

представить также справку о начислении премии (Приложение 18) и докладные

записки на работу в сверхурочное время, выходные дни, на доплаты.

Начальник отдела кадров осуществляет

контроль за правильностью составления табеля и докладных записок в части

правильного отражения перевода сотрудников из отдела в отдел, отражения

отпусков и больничных листов. Далее завизированные табеля, справки и докладные

передаются ведущему экономисту по труду, основная функция которого – контроль за

фактически отработанным временем. При необходимости экономист может обратиться

на контрольно-пропускной пункт или воспользоваться системой видеофиксации для

подтверждения времени прихода сотрудника на территорию предприятия и выхода за

проходные. В функции ведущего экономиста по труду входит формирование приказов

на оплату работы в сверхурочное время и выходные дни.

Далее документы передаются на подпись

главному инженеру. После визирования табель направляется в расчетный отдел.

Справка на премию и докладные передаются на подпись генеральному директору,

который рассматривает и визирует справки и приказы. Ведущий экономист по труду

формирует комплект документов для передачи их в расчетный отдел.

С помощью используемой на предприятии

бухгалтерской программы расчетный отдел начисляет заработную плату и производит

удержания из нее. Сведения о начислениях и выплатах заработной платы работникам

отражаются в их расчетных листках (Приложение 19).

По итогам расчета информация о

начислениях и удержаниях передается по каналам связи в бухгалтерию для контроля

разноски по счетам бухгалтерского учета и в отдел прогнозирования

экономического и социального развития для подтверждения правильности

исчисленных сумм.

После подтверждения правильности

расчета заработной платы и разноски по бухгалтерским счетам расчетным отделом

формируются платежные ведомости по форме № Т — 53 (Приложение 20), которые

передаются в кассу для последующей выдачи заработной платы.

Для учета и регистрации платежных

ведомостей по произведенным выплатам работникам организации используется журнал

регистрации платежных ведомостей по форме № Т — 53а (Приложение 21), который

ведется бухгалтером расчетного отдела.

На ОАО «Тульский молочный комбинат»

заработная плата перечисляется также на пластиковые карты и на расчетные счета

работников в банках. На такие платежи делаются дополнительные реестры.

Для оформления и учета приемки-сдачи

работ, выполненных работником по договорам гражданско-правового характера

(Приложение 22) применяется унифицированная форма № Т — 73 «Акт о приеме работ,

выполненных по срочному трудовому договору, заключенному на время выполнения

определенной работы» (Приложение 23). Форма составляется начальником

структурного подразделения, ответственным за приемку выполненных работ,

утверждается генеральным директором и передается в расчетный отдел.

Также в течение месяца в расчетный

отдел поступают больничные листы, расчет по ним также включается в расчет

заработной платы текущего месяца. Для осуществления расчета больничного листа

сотрудник после выхода на работу передает листок нетрудоспособности

руководителю своего структурного подразделения. В свою очередь руководитель

передает лист табельщику либо уполномоченному сотруднику, который заполняет

необходимые реквизиты (наименование организации, отдел, табельный номер, период

болезни) и передает его начальнику отдела кадров.

В функции начальника отдела кадров

входит проставление трудового стажа. Далее листок нетрудоспособности передается

в профсоюзный комитет.

Руководитель профсоюзного комитета

рассчитывает дни болезни и процент оплаты больничного листа на основании данных

отдела кадров. Далее формируется протокол листков нетрудоспособности, который

вместе с больничными листами передается в расчетный отдел.

При расчете отпускных расчетный отдел

руководствуется вторым экземпляром приказа (распоряжения) о предоставлении

отпуска работнику по форме № Т — 6 (Приложение 24) за подписью начальника отдела

кадров. Для формирования данного приказа сотрудник с подписанным заявлением

обращается в отдел кадров, где на основании личной карточки работника

формируется приказ на отпуск в двух экземплярах. Первый экземпляр отдается

работнику для визирования руководителем структурного подразделения, потом

возвращается в отдел кадров, откуда передается на подпись генеральному директору.

На основании приказа (распоряжения) о

предоставлении отпуска делаются отметки в личной карточке по форме № Т — 2,

лицевом счете (форма № Т — 54а) и производится расчет заработной платы,

причитающейся за отпуск, по форме № Т — 60 «Записка-расчет о предоставлении

отпуска работнику» (Приложение 25).

К основным видам

удержаний из заработной платы на ОАО «Тульский молочный комбинат» относятся

налог на доходы физических лиц, удержания по исполнительным листам и удержания

за брак, недостачи при инвентаризации, подотчетные суммы, спецодежду, а также

оплата за проживание в общежитии и профсоюзные взносы.

Для предоставления льгот

по налогу на доходы физических лиц в расчетный отдел Общества представляются

заявления сотрудников с приложенными к ним документами (справки из учебных

заведений, копии свидетельства о рождении, копии свидетельства о заключении

брака или о его расторжении). Исполнительные листы в расчетный отдел обычно

поступают через секретаря по почте.

Удержания за брак,

недостачи при инвентаризации, подотчетные суммы и спецодежду осуществляются

согласно расчетам бухгалтерии либо приказам ведущего экономиста по труду,

представленным не позднее третьего числа месяца, следующего за отчетным.

На основании личного

заявления работника из его заработной платы удерживаются в пользу профсоюзного

комитета взносы в размере 1%.

Также ежемесячно в

расчетный отдел бухгалтером по прочей реализации передается список сотрудников

для удержания из заработной платы по личному заявлению работника оплаты за

проживание в общежитии, которое находится на балансе ОАО «Тульский молочный

комбинат».

Первичные учетные

документы, поступающие в расчетный отдел ОАО «Тульский молочный комбинат»,

являются основанием для начисления оплаты труда и иных выплат сотрудникам

предприятия, а также удержаний из заработной платы.

Глава 2 Синтетический и аналитический учет расчетов с

персоналом по оплате труда и прочим расчетным операциям на оао «Тульский

молочный комбинат»

2.1 Организация бухгалтерского учета

расчетов с персоналом по основной и дополнительной заработной плате

В соответствии Трудовым кодексом

Российской Федерации заработная плата должна выплачиваться работникам не реже

чем каждые полмесяца в день, установленный правилами внутреннего трудового

распорядка, коллективным договором, трудовым договором [4, ст. 136 гл. 21].

Согласно коллективному договору на ОАО «Тульский молочный комбинат» заработная плата за первую половину отработанного месяца

выплачивается 24 числа текущего месяца, а за вторую половину отработанного

месяца – 12 числа месяца, следующего за расчетным.

Оплата труда работников ОАО «Тульский молочный комбинат» осуществляется по

утвержденным тарифным ставкам (окладам).

Суммы оплаты труда, причитающиеся

работникам, отражаются по кредиту счета 70 «Расчеты с персоналом по оплате

труда» в корреспонденции со счетами учета затрат на производство и других

источников.

Начисление и распределение заработной

платы осуществляется на основе первичных учетных документов (табелей учета

использования рабочего времени и др.). Все первичные документы поступают в

расчетный отдел, где их группируют по подразделениям организации.

Сгруппированные первичные документы служат основанием для отнесения сумм

начисленной оплаты труда на соответствующие счета. Для обобщения данных по

каждому работнику, подразделению и др. составляются лицевые счета и платежные

ведомости.

Операции по начислению оплаты труда и

его распределению по счетам учета оформляются следующими проводками (табл.

2.1):

Таблица 2.1

Проводки по начислению заработной

платы и других видов оплаты труда и ее распределению по счетам учета

| № п/п | Содержание хозяйственных операций |

Корреспондирующие счета |

|

| Дебет | Кредит | ||

| 1 | Расходы на оплату труда работников, связанные с приобретением и созданием оборудования к установке включены в стоимость приобретаемых или создаваемых активов. |

07 | 70 |

| 2 | Расходы на оплату труда работников, связанные с приобретением и созданием основных средств и нематериальных активов включены в стоимость приобретаемых или создаваемых активов. |

08 | 70 |

| 3 | Начислена оплата труда работникам вспомогательных производств |

23 | 70 |

| 4 | Начислена оплата труда работникам, занятым обслуживанием производства |

25 | 70 |

| 5 | Начислена оплата труда управленческому персоналу организации |

26 | 70 |

| 6 | Начислена оплата труда работникам обслуживающих производств и хозяйств |

29 | 70 |

| 7 | Начислена оплата труда работникам основного производства (согласно действующей на ОАО «Тульский молочный комбинат» учетной политике счет 20 «Основное производство» не ведется. Вместо него применяется счет 43 «Готовая продукция») |

43 | 70 |

| 8 | Начислена оплата труда работникам, занятым в торговой деятельности или в операциях по продаже готовой продукции |

44 | 70 |

| 9 | Начислено пособие за счет средств социального страхования |

690101 | 70 |

| 10 | Отражена оплата труда работникам, занятым на работах, не связанных с производственной деятельностью (реализация и списание основных средств, вознаграждение членам совета директоров и т.д.) |

910101 | 70 |

| 11 | Начислена оплата труда работникам, занятым на выполнении работ, затраты по которым относятся к расходам будущих периодов (отпуска, продажа оборудования) |

9701 | 70 |

Выплата заработной платы и других

видов оплаты труда отражается по дебету счета 70 «Расчеты с персоналом по

оплате труда» в корреспонденции со счетом 50 «Касса». На ОАО «Тульский молочный

комбинат» заработная плата может перечисляться на расчетные счета работников в

банках. Такая операция оформляется проводками по дебету счета 70 «Расчеты с

персоналом по оплате труда» в корреспонденции со счетом 76 «Расчеты с разными

дебиторами и кредиторами» (субсчет 760501 «Расчеты с поставщиками услуг в

рублях»). Перечисление денежных средств с расчетного счета предприятия

оформляется проводками по дебету счета 76 «Расчеты с разными дебиторами и

кредиторами» (субсчет 760501 «Расчеты с поставщиками услуг в рублях») и кредиту

счета 51«Расчетные счета».

Пример: маслоделу Пелипенко Г.А.

установлена часовая тарифная ставка в размере 30,75

руб. + доплата в размере 30% за увеличение объема работ. За сентябрь 2008 года

ею отработано 194 часа, в том числе 10 часов сверхурочно и 8 часов – работа в

выходной день (Приложение 17).

Маслоделу

начисляется премия в размере 120% от часовой тарифной ставки (Приложение

18). В сентябре 2008 года маслоделу выдана

материальная помощь в размере 2555,00 руб.

Начисленная заработная

плата в сентябре 2008 года составляет:

оплата по тарифу:

194*30,75=5965,50 руб.,

оплата выходного дня:

8*30,75=246,00 руб.,

доплата:

194*30,75*30%=1789,65 руб.,

оплата сверхурочных

часов: 10*30,75*50%=153,75 руб.;

премия:

(5965,50+1789,65)*120%=9306,18 руб.;

материальная помощь в

размере 2555,00 руб.

Итого начислено 20016,08

руб. (Приложение 19).

Бухгалтером расчетного

отдела сделаны проводки по начислению заработной платы маслоделу Пелипенко Г.А.:

Дебет 4303 «Маслоцех» Кредит 70 «Расчеты с персоналом по оплате труда» на сумму

17461,08 руб., Дебет 910101 «Прочие расходы» Кредит 70 «Расчеты с персоналом по

оплате труда» на сумму 2555,00 руб.

Если в течение трех дней работник не

получает в кассе организации заработную плату, невыплаченные суммы подлежат

депонированию. Кассир передает в расчетный отдел список депонированных сумм для

записи в книгу учета депонентов (Приложение 26). Депонированные суммы

отражаются по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту

счета 76 «Расчеты с разными дебиторами и кредиторами» (субсчет 7604 «Расчеты по

депонированным суммам»). При выплате этих сумм получателю делается запись по

дебету счета 76 «Расчеты с разными дебиторами и кредиторами» и кредиту счета 50

«Касса».

В соответствии с Трудовым кодексом

Российской Федерации допускается по письменному заявлению работника производить

оплату труда в неденежной (натуральной) форме. На ОАО

«Тульский молочный комбинат» оплата труда в натуральной форме не

применяется.

Согласно решению общего собрания

акционеров нераспределенная прибыль Общества направляется на финансирование

капитальных вложений. В связи с этим доходов от участия в капитале организации

у работников не возникает.

Аналитический учет по счету 70

«Расчеты с персоналом по оплате труда» ведется по каждому работнику организации.

Ежегодно сотрудники расчетного отдела

проводят инвентаризацию расчетов по оплате труда, в ходе которой по

задолженности работникам организации выявляются суммы невыплаченной заработной

платы (депонированные суммы), а также суммы и причины возникновения переплат

работникам [13]. По итогам инвентаризации составляется акт инвентаризации

расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами по

форме ИНВ — 17, который подписывается сотрудниками расчетного отдела и комиссией,

сформированной согласно приказа о проведении инвентаризации.

В соответствии с Трудовым

кодексом Российской Федерации работникам организации должны предоставляться

ежегодные отпуска с сохранением места работы (должности) и среднего заработка

[4, ст. 114 гл. 19].

С 1 февраля 2002 года

согласно Трудового кодекса Российской Федерации работникам должен

предоставляться ежегодный основной оплачиваемый отпуск в календарных днях. Продолжительность

отпуска установлена равной 28 календарным дням. Оплата

отпуска производится не позднее, чем за три дня до его начала [45, с. 253].

В целях равномерного

включения предстоящих расходов на оплату отпусков работникам и на предстоящую оплату ежегодных

вознаграждений работников за выслугу лет в затраты на

производство организации имеют право создавать резервы на предстоящую оплату

отпусков и на предстоящую оплату ежегодных вознаграждений работников за

выслугу лет. На ОАО «Тульский молочный комбинат»

резерв на предстоящую оплату отпусков и на предстоящую оплату ежегодных

вознаграждений работников за выслугу лет не

создается.

Исчисление сумм оплаты отпусков и

компенсаций за неиспользованные отпуска связано с необходимостью расчета

среднего заработка по каждому работнику организации. В основу расчета среднего

заработка при оплате отпусков и выплате компенсаций за неиспользованные отпуска

берется фактический заработок работника за расчетный период, равный 12

календарным месяцам, предшествующим месяцу отпуска или выплаты компенсации за

неиспользованный отпуск. Средний дневной заработок для оплаты отпусков,

предоставляемых в календарных днях, и выплаты компенсации за неиспользованные

отпуска исчисляется путем деления суммы заработной платы, фактически

начисленной за расчетный период, на 12 и на среднемесячное число календарных

дней (29,4) [41].

В случае если один или несколько месяцев расчетного периода

отработаны не полностью, средний дневной заработок исчисляется путем деления

суммы фактически начисленной заработной платы за расчетный период на сумму

среднемесячного числа календарных дней (29,4), умноженного на количество полных

календарных месяцев, и количества календарных дней в неполных календарных

месяцах [12, п. 10].

Сумма отпускных определяется путем

умножения среднего дневного заработка за расчетный период на число календарных

дней отпуска.

Пример: специалисту по ремонту и

эксплуатации машинно-тракторного парка Клочкову В.А. предоставлен ежегодный основной

оплачиваемый отпуск с 8 сентября 2008 года по 5 октября 2008 года

продолжительностью 28 календарных дней (Приложение 24).

В расчетный период включаются

предшествующие месяцу отпуска 12 календарных месяцев: с сентября 2007 года по

август 2008 года. При этом в сентябре 2007 года и феврале 2008 года сотрудник

работал не целый месяц. Выплаты, учитываемые при исчислении среднего заработка,

составили 178407,19 руб. Количество календарных дней расчетного периода 328.

Средний дневной заработок за

расчетный период составил:

178407,19:328=543,924360 руб.

Сумма отпускных за сентябрь 2008

года: 23*543,92=12510,26 руб., за октябрь 2008 года: 5*543,92=2719,62 руб.

(Приложение 25). Бухгалтером расчетного отдела сделаны следующие проводки

(табл. 2.2):

Таблица 2.2

Бухгалтерские проводки по начислению

оплаты отпуска

| Содержание операций |

Дебет | Кредит | Сумма,руб. | Первичный документ |

| Начислены отпускные Клочкову В.А. за сентябрь 2008 года |

231000 | 70 | 12510,26 | Платежная ведомость |

| Начислены отпускные Клочкову В.А. за октябрь 2008 года |

9701 | 70 | 2719,62 | Платежная ведомость |

Расчет среднего дневного заработка

при выплате компенсации за неиспользованный отпуск осуществляется аналогично

расчетам, осуществляемым при оплате отпусков.

Работники организации могут быть

уволены в связи с прекращением трудового договора. Днем прекращения трудового

договора во всех случаях является последний день работы работника. В день прекращения

трудового договора работодатель обязан выдать работнику трудовую книжку и

произвести с ним окончательный расчет.

При расторжении трудового договора по

инициативе работодателя увольняемому работнику должна выплачиваться

компенсация, называемая выходным пособием. При расторжении трудового договора в

связи с ликвидацией организации либо сокращением численности или штата

работников организации увольняемому работнику выплачивается выходное пособие в

размере среднего месячного заработка, а также за ним сохраняется средний

месячный заработок на период трудоустройства, но не свыше двух месяцев со дня

увольнения (с зачетом выходного пособия) [46, с. 397].

В исключительных случаях средний

месячный заработок сохраняется за уволенным работником в течение третьего

месяца со дня увольнения. Это может происходить по решению органа службы

занятости населения при условии, что в двухнедельный срок после увольнения

работник обратился в этот орган и не был им трудоустроен.

Выходное пособие в размере двухнедельного

среднего заработка выплачивается работникам при расторжении трудового договора

в связи:

—

призывом работника на военную службу или направлением его на заменяющую ее

альтернативную гражданскую службу [4, п. 1, ст. 83

гл. 13];

— признанием работника полностью неспособным

к трудовой деятельности в соответствии с медицинским заключением [4, п. 5, ст. 83 гл. 13] и т.д.

Основанием для расчета выходного

пособия является приказ (распоряжение) о прекращении действия трудового

договора (контракта) с работником. При выплате выходных пособий расчет среднего

заработка работника независимо от режима его работы производится исходя из

фактически начисленной ему заработной платы и фактически отработанного им

времени за 12 календарных месяцев, предшествующих периоду, в течение которого

за работником сохраняется средняя заработная плата.

Выходные пособия, выплачиваемые

работникам при их увольнении, за исключением компенсации за неиспользованный

отпуск, не подлежат налогообложению налогом на доходы физических лиц и единым

социальным налогом. Трудовым договором или коллективным договором могут

устанавливаться повышенные размеры выходных пособий.

Операции по начислению и

выплате отпускных, суммы

компенсаций за неиспользованные отпуска и выходного

пособия отражаются в бухгалтерском учете в том же

порядке, что и операции по начислению и выплате заработной платы.

С 1 января 2007 года утвержден новый

порядок предоставления и расчета пособий по временной нетрудоспособности. Право

на пособия по временной нетрудоспособности имеют граждане, подлежащие

обязательному социальному страхованию на случай временной нетрудоспособности,

при соблюдении определенных условий [9, п. 1 ст. 2].

Основанием для назначения и выплаты

пособий по временной нетрудоспособности являются:

— листок нетрудоспособности, выданный

медицинской организацией по форме и в порядке, которые установлены

Министерством здравоохранения и социального развития Российской Федерации;

— сведения о заработке (доходе), из

которого должно быть исчислено пособие;

— документы, подтверждающие страховой

стаж, определяемые Министерством здравоохранения и социального развития

Российской Федерации.

Пособие по временной

нетрудоспособности выплачивается в следующем размере:

— застрахованному лицу, имеющему

страховой стаж 8 и более лет, — 100% среднего заработка;

— застрахованному лицу, имеющему

страховой стаж от 5 до 8 лет, — 80% среднего заработка;

— застрахованному лицу, имеющему

страховой стаж до 5 лет, — 60% среднего заработка.

Застрахованному лицу, имеющему

страховой стаж менее шести месяцев, пособие по временной нетрудоспособности

выплачивается в размере, не превышающем за полный календарный месяц

минимального размера оплаты труда, установленного федеральным законом. С 1

сентября 2007 г. минимальный размер оплаты труда составляет 2300 рублей в месяц

[8, ст. 1]. С 1 января 2009 г. минимальный размер оплаты труда будет составлять

4330 рублей в месяц [7].

Пособие по временной

нетрудоспособности при утрате трудоспособности вследствие заболевания или

травмы должно выплачиваться застрахованным лицам в размере 60% среднего

заработка в случае заболевания или травмы, наступивших в течение 30 календарных

дней после прекращения работы по трудовому договору, служебной или иной

деятельности, в течение которой они подлежат обязательному социальному

страхованию.

Пособие по временной

нетрудоспособности при необходимости осуществления ухода за больным ребенком

должно выплачиваться:

— при амбулаторном лечении ребенка —

за первые 10 календарных дней в размере, определяемом в зависимости от

продолжительности страхового стажа застрахованного лица, за последующие дни — в

размере 50% среднего заработка;

— при стационарном лечении ребенка —

в размере, определяемом в зависимости от продолжительности страхового стажа

застрахованного лица.

Пособие по временной

нетрудоспособности при утрате трудоспособности вследствие заболевания или

травмы выплачивается застрахованным лицам за первые два дня временной

нетрудоспособности за счет средств работодателя, а за остальной период, начиная

с третьего дня временной нетрудоспособности, — за счет средств Фонда

социального страхования Российской Федерации.

Расходы по выплате

пособия по временной нетрудоспособности за первые два дня нетрудоспособности

работника включаются в состав прочих расходов и учитываются для целей

налогообложения прибыли [3, п. 48.1 ст. 264 гл. 25].

Пособия по временной

нетрудоспособности исчисляются исходя из среднего заработка застрахованного

лица, рассчитанного за последние 12 календарных месяцев, предшествующих месяцу

наступления временной нетрудоспособности.

При этом в заработок, из которого

исчисляются пособия по временной нетрудоспособности, включаются все виды

выплат, предусмотренных системой оплаты труда, на которые начисляется единый

социальный налог в соответствии с Налоговым кодексом Российской Федерации.

Средний дневной заработок для

исчисления пособий по временной нетрудоспособности определяется путем деления

суммы начисленного заработка за 12 календарных месяцев на число календарных

дней, приходящихся на период, за который учитывается заработная плата.

Размер дневного пособия по временной

нетрудоспособности исчисляется путем умножения среднего дневного заработка

застрахованного лица на размер пособия, установленного в процентном выражении к

среднему заработку и умножается на число календарных дней, приходящихся на

период временной нетрудоспособности.

При выплате пособий по временной

нетрудоспособности необходимо также учитывать, что размер пособия по временной

нетрудоспособности не может превышать максимальный размер пособия по временной

нетрудоспособности за полный календарный месяц, установленный федеральным

законом о бюджете Фонда социального страхования РФ

на очередной финансовый год.

В 2008 году максимальный размер

пособия по временной нетрудоспособности (за исключением пособия по временной

нетрудоспособности в связи с несчастным случаем на производстве или

профессиональным заболеванием) за полный календарный месяц не может превышать

17250 руб. [6, пп. 1 п. 1 ст. 12]. Максимальный размер пособия по беременности

и родам за полный календарный месяц не может превышать 23400 рублей [6, пп. 2 п.

1 ст. 12].

В случае, когда размеры пособий по

временной нетрудоспособности, исчисленные в установленном порядке, превышают

максимальные размеры пособий по временной нетрудоспособности, указанные пособия

выплачиваются в указанных максимальных размерах. Максимальный размер дневного

пособия определяется путем деления предельной суммы 17250 руб. на количество

календарных дней в месяце нетрудоспособности.

Пример: водитель электрокары на

складе готовой продукции Вещиков Н.В. болел с 15 по 20 августа 2008 года (6 календарных дней)

(Приложение 27). Расчетный период для оплаты больничного листа составляет 7

месяцев. При этом заработок Вещикова Н.В. составил

89567,23 руб.

Количество календарных дней

расчетного периода 195. Страховой стаж

работника составляет 9 месяцев и 8 дней (коэффициент 60%). В августе 2008 года

31 календарный день.

Средний дневной заработок работника

за расчетный период составил: 89567,23:195=459,32 руб.

Дневное пособие исходя из

фактического заработка равно: 459,32*60%=275,59 руб.

Максимальный размер дневного пособия,

установленный законом: 17250,00:31=556,45 руб. Так как фактическое дневное

пособие не превышает максимальный размер дневного пособия, то оно принимается

для расчета общего пособия за весь период нетрудоспособности работника.

Пособие по временной

нетрудоспособности, выплачиваемое за счет работодателя, составило

275,59*2=551,18 руб.; за счет средств Фонда

социального страхования РФ – 275,59*4=1102,37 руб.

Бухгалтером расчетного отдела сделаны

следующие проводки (табл. 2.3):

Таблица 2.3

Бухгалтерские проводки по начислению пособия по временной

нетрудоспособности

| Содержание операций |

Дебет | Кредит | Сумма,руб. | Первичный документ |

| Начислено пособие за первые 2 дня больничного за счет средств предприятия |

440101 | 70 | 551,18 | Расчет оплаты больничного листа |

| Начислено пособие за счет средств социального страхования |

690101 | 70 | 1102,37 | Расчет оплаты больничного листа |

В бухгалтерском учете начисление пособий

по временной нетрудоспособности, выплачиваемых за счет работодателя, отражается

по дебету счетов учета затрат на производство и кредиту счета 70 «Расчеты с

персоналом по оплате труда». Начисление пособий по временной

нетрудоспособности, выплачиваемых за счет средств Фонда

социального страхования РФ, отражается в бухгалтерском учете по дебету

счета 690101 «Расчеты по обязательному социальному страхованию» и кредиту счета

70 «Расчеты с персоналом по оплате труда».

Начисление заработной платы и других

видов оплаты труда связано с различными

удержаниями (налог на доходы физических лиц, удержания по исполнительным

листам, за причиненный материальный ущерб и др.).

2.2 Виды и порядок удержаний из оплаты труда работников

Удержания, которые производятся из

начисленной оплаты труда штатных работников и лиц, работающих по договорам

подряда, можно подразделить на две группы:

— обязательные удержания,

предусмотренные законодательством Российской Федерации;

— удержания, производимые по

инициативе администрации организации.

К обязательным удержаниям относятся

налог на доходы физических лиц, удержания по исполнительным листам (алименты и

др.).

Ко второй группе удержаний относятся

удержания за причиненный организации материальный ущерб, допущенный брак,

своевременно не возвращенные подотчетные суммы, своевременно не погашенные

займы и др.

Налог на доходы физических лиц (НДФЛ)

установлен главой 23 «Налог на доходы физических лиц» Налогового кодекса

Российской Федерации.